Wartość rynku reklamowego wyniosła w pierwszym kwartale 2023 roku przeszło 2,5 mld zł i była większa od wartości z ubiegłego roku o 6,0 proc. Jak wynika z najnowszego Raportu o Rynku Reklamy, opublikowanego przez Publicis Groupe Polska, inwestycje reklamowe rosły w reklamie internetowej, telewizyjnej, radiowej, w outdoorze i kinie, zmalały zaś w prasie.

Zobacz również

Wykres 1. Wartość rynku reklamowego netto po trzech kwartałach w latach 2014 – 2023

Sektory reklamowe

W pierwszym kwartale 2023 r. rynek reklamy w Polsce zwiększył wartość o 6,0 proc. względem analogicznego okresu 2022 r. Aż dwanaście sektorów zwiększyło budżety reklamowe, a cztery dokonały redukcji. Największy wolumenowy wzrost wydatków wygenerował sektor handel – firmy handlowe przeznaczyły na reklamę o blisko 50 mln zł więcej, co stanowi 10,6 proc. więcej rok do roku. Wśród liderów wydatków znajdziemy firmę TERG – właściciela sklepów Media Expert, sieć Lidl, a także Jeronimo Martins Polska (marki Biedronka i Hebe). Największy spadek wolumenu inwestycji reklamowych miał natomiast miejsce w przypadku sektora sprzęty domowe, meble i dekoracje – producenci z tego sektora przeznaczyli na reklamę mniej o 8,7 mln zł (dynamika -13,3 proc.). Liderami wydatków w tym sektorze są Electrolux Polska, Samsung Electronics Polska i Philips. Na drugiej pozycji pod względem wolumenu wzrostu wydatków znalazł się sektor finanse, który przeznaczył na reklamę o niemal 27,5 mln zł więcej niż w ubiegłym roku (dynamika 17,3 proc.). Liderami wydatków w tej branży są: MBank, Credit Agricole Bank Polska oraz ING Bank Śląski. Na trzecim miejscu znalazł się sektor higiena i pielęgnacja, który zwiększył inwestycje reklamowe o 22,8 mln zł (dynamika 19,9 proc.). Wśród największych reklamodawców tej branży znajdziemy: Aflofarm Farmacja Polska, Nivea Polska i Procter & Gamble.

YouGov: rynek karmy dla psów i kotów wart 4,7 mld zł w 2025 roku

Wykres 2. Wydatki poszczególnych sektorów reklamowych, 2023 vs 2022

Słuchaj podcastu NowyMarketing

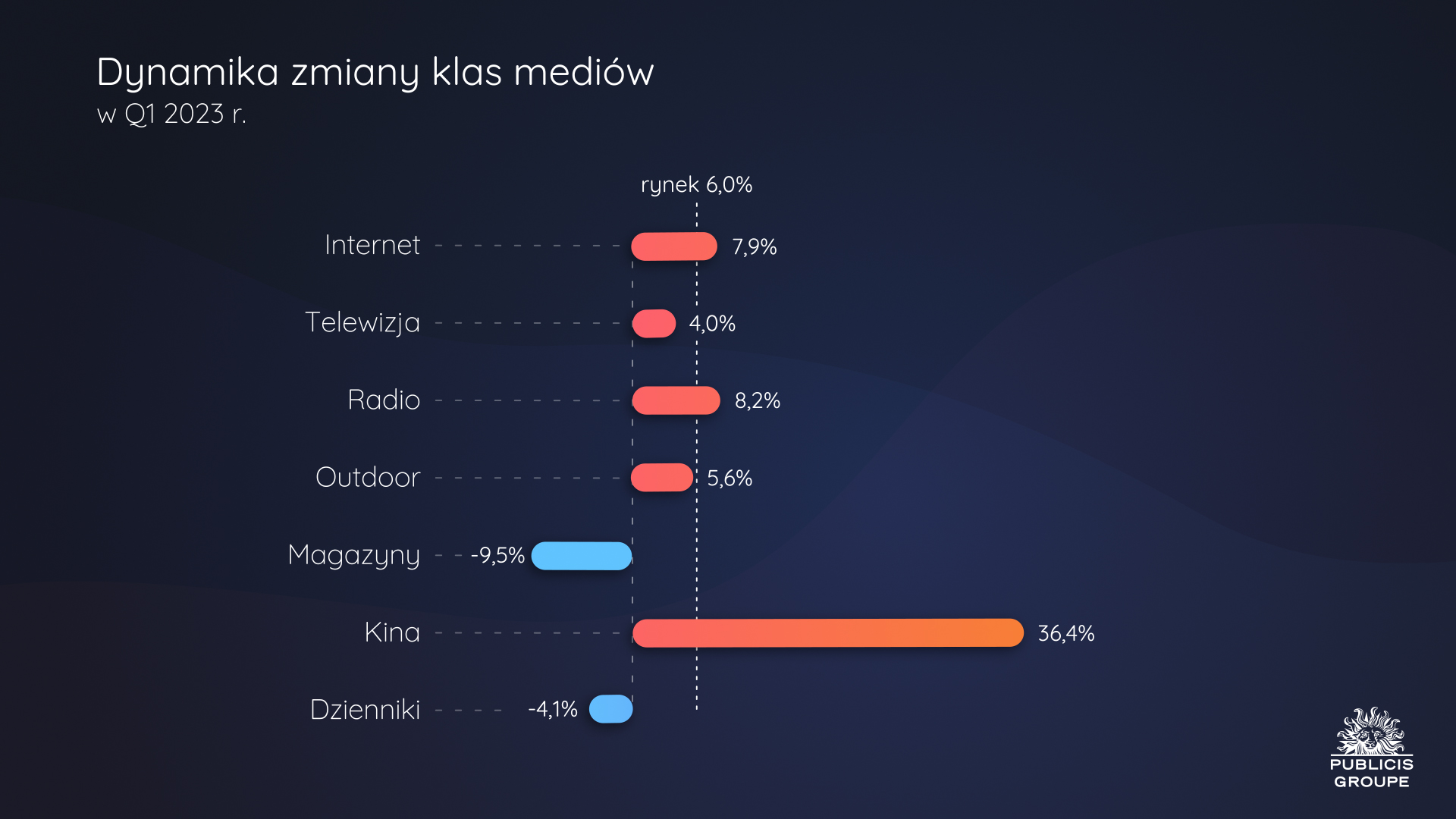

Kanały komunikacji

W okresie od stycznia do marca 2023 r. wzrosły inwestycje reklamowe w internet, telewizję, radio, reklamę zewnętrzną oraz kino. Zmalały nakłady na prasę. Telewizja, która w ubiegłym roku zanotowała spadek o 1,1 proc. cieszy się ogromnym popytem, co w sytuacji malejącego inventory reklamowego skutkuje wzrostem cen. Dzięki temu inwestycje na reklamę telewizyjną wzrosły w pierwszym kwartale 2023 r. o 4 proc. Z analizy wolumenowej wynika, że budżety internetowe wzrosły o 83,6 mln zł, telewizyjne o 38,9 mln zł, radiowe o 13,1 mln zł. Stabilny wzrost przychodów zapewniło sobie również kino – wolumenowo o 7,3 mln zł, a także reklama zewnętrzna – wolumenowo o więcej o 6,1 mln zł. W prasie spadek wyniósł blisko 4,8 mln zł.

Wykres 3. Zmiany wartości reklamy w klasach mediów w latach 2022 – 2023

Wykres 4. Dynamika zmian w klasach mediów, 2023 vs 2022

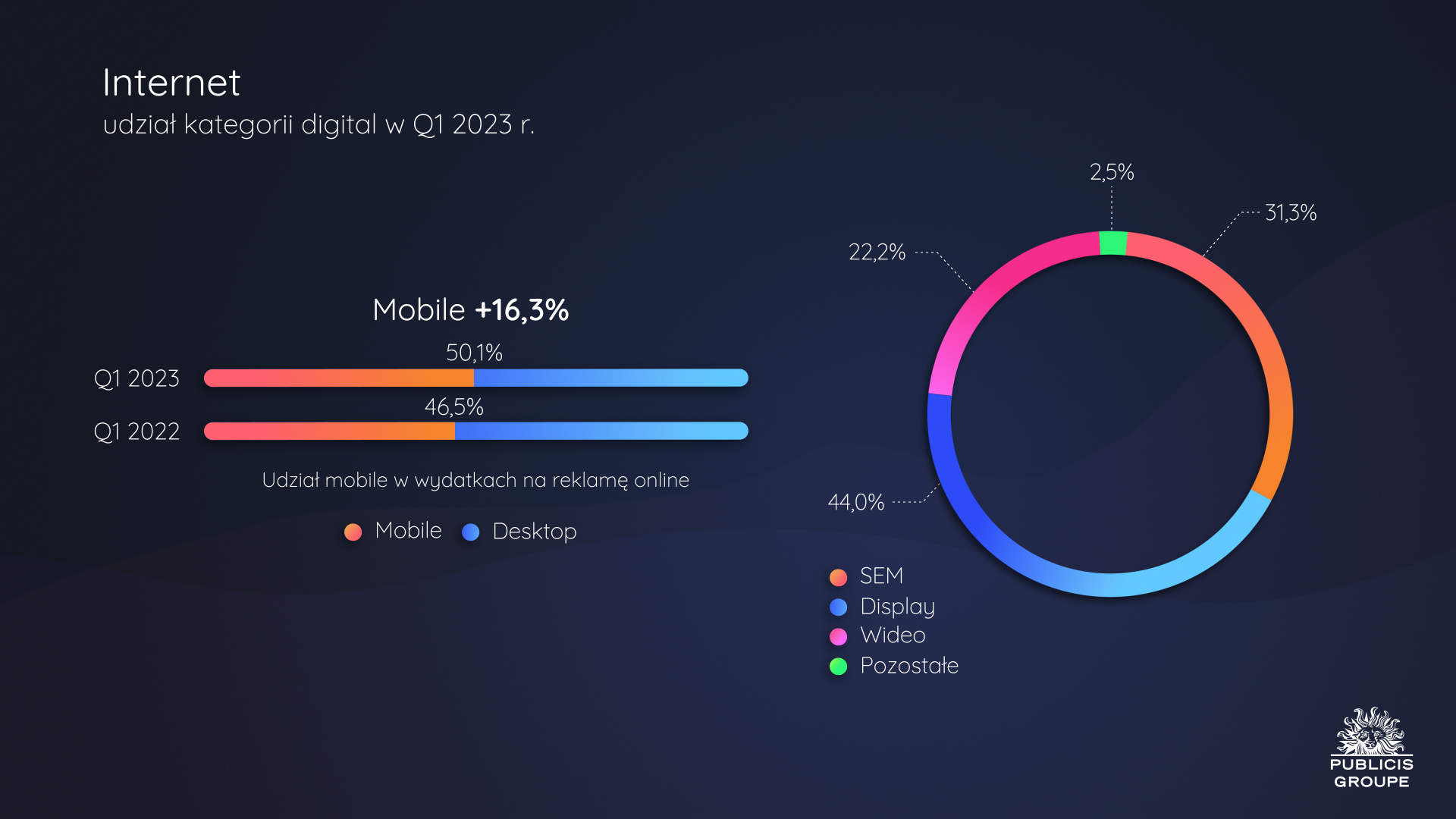

W pierwszym kwartale 2023 roku internet był ponownie największym medium w Polsce pod względem przychodów reklamowych. Z naszych analiz wynika, że pierwszym kwartale 2023 r. wartość inwestycji reklamowych w internecie (nie uwzględniając wydatków na ogłoszenia) wyniosła blisko 1,2 mld zł, co oznacza wzrost o 7,9 proc. rok do roku. Ponadto wzrósł do 45,3 proc. udział internetu w rynku reklamy, a różnica między udziałem internetu a telewizji zwiększyła się do 5,4 pkt proc. Najszybciej rosła reklama video – o 15,2 proc., nieco wolniej w wyszukiwarkach – o 13,0 proc., w reklamie display odnotowaliśmy niewielki spadek dynamiki do -0,8 proc. Rośnie udział urządzeń mobilnych w przychodach reklamowych, jednak wolniej niż faktyczny udział korzystania z tych urządzeń w korzystaniu z internetu. W pierwszym kwartale 2023 r. przekroczył wreszcie udział 50 proc., co stanowi wzrost o 3,6 p.p. rok do roku. Według naszych estymacji, od stycznia do marca 2023 r. wartość budżetów reklamowych przypadająca na mobile wzrosła o 16,3 proc.

Meta odnotowała 4 proc. wzrost globalnych przychodów reklamowych, jednak w naszym regionie nadal obserwujemy delikatny spadek o 1,5 proc. Był to piąty kwartał o ujemnej dynamice w tej części świata, jednak należy odnotować, że dynamika tego spadku bardzo mocno wyhamowała. W pierwszym kwartale 2023 r. Google zaliczył niewielki globalny spadek przychodów reklamowych o 0,2 proc. – był to drugi spadkowy kwartał z kolei. Przychody z SEM wzrosły o 1,9 proc., zaś YouTube’a spadły o 2,6 proc. Dynamika spadków wyhamowała wobec poprzedniego kwartału, jednak obecnie dla właściciela Google’a to przychody z innych usług technologicznych stanowią źródło wzrostu przychodów. Tam gdzie YouTube i Meta mają problemy, tam korzysta TikTok, który w pierwszym kwartale zanotował 43 proc. wzrostu globalnych przychodów, jednak widać też, że pierwszy kwartał był gorszy od dwóch poprzednich. Jednocześnie w Polsce szacujemy wzrost przychodów TikToka na trzycyfrowy.

Wykres 5. Udział poszczególnych kategorii reklamy w wydatkach na reklamę digital w pierwszej połowie 2023

Wielkość rynku reklamy telewizyjnej analitycy Publicis Groupe oszacowali na przeszło 1 mld zł, co oznacza wzrost o 4 proc. wobec pierwszego kwartału 2022 r. Wzrost przychodów wynika z utrzymującego się, wysokiego popytu na kampanie reklamowe w telewizji. Pomimo spadającej oglądalności – czas spędzony przed telewizorami, przez widzów w wieku 16-59 lat, był w pierwszym kwartale br. krótszy o 22 minuty niż analogicznym okresie 2022 r – stacje telewizyjne były w stanie zrekompensowac spadki dostępnego inventory dzięki inflacji cen. Pod względem wzrostu wolumenu budżetów na pierwszym miejscu uplasował się sektor finanse (więcej o 18,3 mln zł, dynamika 30,7 proc.), zaś na drugim miejscu ze wzrostem o 13,6 mln zł (dynamika 44,6 proc.) sektor pozostałe (istotne wzrosty wydatków miały miejsce w kategoriach związanych z ogrodnictwem, materiałami budowlanymi, ale także w kategorii kampanii społecznych i fundacji. Trzecim sektorem o największym wolumenie wzrostu był sektor odzież i dodatki, którego wydatki zwiększyły się o blisko 10 mln zł (dynamika 112,4 proc.).

Inwestycje reklamowe w to radiu wzrosły o 8,2 proc. wobec pierwszego kwartału 2022 r. Wzrost przychodów ma swoje źródło w niesłabnącym popycie na reklamę radiową, ale istotne znaczenie ma też czynnik inflacyjny. Największy wzrost wolumenu budżetów reklamowych odnotowany został w przypadku lidera rynku radiowego, czyli sektora handel – o niemal 8,8 mln zł (więcej o 12,2 proc.). Na rynek reklamy radiowej powrócił sektor motoryzacja – drugi pod względem wolumenu wzrostu (więcej o 5,4 mln zł, dynamika 58,7 proc.), zaś na trzecim miejscu znalazł się sektor finanse ze wzrostem o 2,3 mln zł (dynamika 37,3 proc.).

W pierwszym kwartale nakłady na reklamę zewnętrzną były o 5,6 proc. wyższe niż przed rokiem, jednak na ten wzrost został wygenerowany przede wszystkim na nośnikach digitalowych. Z analiz wynika, że udział nośników digitalowych w przychodach reklamowych wzrósł z 16 proc. w pierwszym kwartale 2022 r. do 24 proc. w bieżącym roku. Największy wolumenowy wzrost inwestycji reklamowych miał miejsce w sektorze podróże i turystyka, hotele i restauracje – o 3,4 mln zł (dynamika 201,4 proc.). Na drugim miejscu uplasował się w sektor żywność – o blisko 1,5 mln zł (dynamika 34,9 proc.). Na trzecim miejscu pod względem wolumenu wzrostu znalazł się sektor odzież i dodatki., ze wzrostem o blisko 1 mln zł (dynamika 53,4 proc.).

Według analityków Publicis Groupe inwestycje reklamowe w magazynach zmalały w pierwszym kwartale 2023 r. o 9,5 proc. i były niższe o niemal 3,8 mln od przychodów z analogicznego okresu 2022 r. Największy wzrost pod względem wolumenu wydatków odnotowany został w sektorze odzież i dodatki, który przeznaczył na reklamę więcej aż o ponad 1 mln zł (dynamika 32,1 proc.). Na drugim miejscu pod względem wolumenu wzrostu plasuje się sektor handel (więcej o blisko 0,3 mln zł, dynamika 3,9 proc.). Na trzecim miejscu z podobnym wolumenem wzrostu znalazł się sektor podróże i turystyka, hotele i restauracje (więcej o 0,25 mln zł, tj. o 30,8 proc. wobec pierwszego kwartału 2022 r.).

W pierwszym kwartale 2023 r. przychody reklamowe netto w kinach oszacowane zostały na poziomie niemal 27,3 mln zł, co stanowi o 36,4 proc. wzrostu wobec ubiegłego roku. Jest to również o 7,3 proc. więcej niż w pierwszym kwartale 2020 kiedy zaczęła się pandemia i kina zmuszone zostały do zamknięcia sal. W porównaniu do 2019 r., a więc przed pandemią, poziom przychodów w pierwszym kwartale 2023 r. jest o 10,3 proc. niższy. W pierwszej piątce sektorów z największym udziałem w wydatkach na reklamę kinową znalazły się: media, finanse, motoryzacja, podróże turystyka, hotele i restauracje oraz napoje i alkohole. Na uwagę w szczególności zasługuje wysoki wzrost wydatków w sektorze motoryzacja (o 140 proc.).

W pierwszym kwartale 2023 r. inwestycje na reklamę w prasie codziennej spadły o 4,1 proc., czyli o niespełna 1 mln zł wobec analogicznego okresu 2022 r. Największy wolumenowy wzrost odnotowany został w przypadku budżetów reklamowych sektora podróże i turystyka, hotele i restauracje –o 1,6 mln zł (dynamika 146,7 proc.). Na drugim miejscu pod względem wolumenu wzrostu znalazł się sektor odzież i dodatki, który przeznaczył na kampanie więcej o 87,5 proc. więcej niż przed rokiem, jednak jest to sektor o niewielkim udziale w przychodach reklamowych dzienników.

Udział mediów w przychodach z reklamy

W konsekwencji zróżnicowanej dynamiki zmian poszczególnych klas mediów zmienia się także ich udział w rynku. Odkąd w roku 2021 internet wyprzedził telewizję, z każdym kolejnym kwartałem obserwujemy umocnienie tej tendencji. Udziały internetu w mediamiksie wzrosły z 44,5 proc. do 45,3 proc., zaś telewizji spadły z 40,7 proc. do 39,9 proc. Jednak nie tylko udziały internetu rosną. Kino w dalszym ciągu znajduje się w fazie odbudowy po kryzysie, a jego udział w pierwszym kwartale wzrósł o 0,3 pkt. proc. Stabilnie kształtują się udziały radia i outdooru, w przypadku radia odnotowany został nawet niewielki wzrost o 0,1 pkt proc. Spadł natomiast udział prasy: w przypadku dzienników z 1 proc. do 0,9 proc., zaś w przypadku magazynów z 1,7 proc. do 1,4 proc.

Wykres 6. Udział klas mediów w rynku reklamowym, 2023 vs 2022

Komentarz Iwony Jaśkiewicz-Kundery, Chief Investment Officer Publicis Groupe

„Do wyzwań stojących przed globalną gospodarką w 2023 roku oprócz konsekwencji rosyjskiej wojny w Ukrainie i opornej na działania monetarne wysokiej inflacji, dołączyło w pierwszym kwartale widmo globalnego kryzysu finansowego, czego zapowiedzią były problemy amerykańskich instytucji finansowych i upadłość banku Credit Suisse. Jednak z analiz danych makroekonomicznych wynika, że zarówno europejska jak i polska gospodarka opierają się kryzysowi. Narodowy Bank Polski w najnowszej, marcowej projekcji dotyczącej inflacji i PKB poprawił dane o wzroście PKB w 2022 r. do 4,9 proc., zaś w 2023 r. przewiduje 0,9 proc., co plasuje Polskę powyżej średniej europejskiej. Projekcja inflacji na 2023 r. wynosi 11,9 proc., a w 2024 r. 5,7 proc. Według „szybkiego szacunku” GUS, wyrównany sezonowo PKB wzrósł o 3,9 proc. w pierwszym kwartale kwartał do kwartału i pozostał na poziomie zbliżonym do analogicznego okresu roku ubiegłego. Także rynek reklamy ma za sobą lepszy kwartał od oczekiwanego: dynamika rynku reklamy w pierwszym kwartale 2023 r. wyniosła 6 proc.

Jeśli chodzi o poszczególne kanały komunikacji, to inwestycje reklamowe wzrosły w pierwszym kwartale 2023 r. w internecie, telewizji, radiu, reklamie zewnętrznej i kinie, natomiast spadły w prasie. Internet ponownie był największym medium pod względem przychodów reklamowych, osiągając wartość blisko 1,2 miliarda złotych, co oznacza wzrost o 7,9 proc. w porównaniu z ubiegłym rokiem. Reklama telewizyjna również zanotowała wzrost o 4 proc., pomimo spadającej oglądalności. Reklama radiowa zwiększyła się o 8,2 proc., reklama zewnętrzna o 5,6 proc., natomiast reklama prasowa zmniejszyła się o 4,1 proc. Warto zauważyć, że udział internetu w rynku reklamy przekroczył 45 proc., podczas gdy udział telewizji spadł poniżej 40 proc.

Aż dwanaście sektorów zwiększyło inwestycje reklamowe, a cztery dokonało redukcji budżetów.Największy wzrost wolumenu wydatków wygenerował w okresie od stycznia do marca 2023 r. sektor handel – firmy handlowe przeznaczyły na reklamę o blisko 50 mln zł więcej, co stanowi 10,6 proc. więcej rok do roku. Udział tego sektora w rynku reklamy, wzrósł o 0,9 p.p. do poziomu 20,9 proc. Należy podkreślić, że od wielkości i struktury mediamiksu sektora handlowego determinuje w dużym stopniu dalszy rozwój rynku reklamy.

Największy spadek wolumenu inwestycji reklamowych miał natomiast miejsce w przypadku sektora sprzęty domowe, meble i dekoracje – producenci z tego sektora przeznaczyli na reklamę mniej o 8,7 mln zł (dynamika -13,3 proc.). Ponadto dwa sektory o dużym udziale w rynku reklamy również zmniejszyły swoje inwestycje reklamowe: producenci żywności oraz firmy i instytucje z kategorii fundacje, stowarzyszenia, instytucje polityczne (sektor pozostałe). Każda z tych branż przeznaczyła około 4,5 mln zł mniej na reklamę w pierwszym kwartale 2023 r.

Mimo iż sektor handel ma największy udział w rynku reklamy, ranking reklamodawców jest zdominowany przez reklamodawców z branży farmaceutycznej. Producenci farmaceutyków przeznaczyli na reklamę w pierwszym kwartale 2023 r. kwotę porównywalną z ubiegłym rokiem.

Nadal na rynku panuje duża niepewność, wobec czego ostrożnie podchodzimy do wszelkich prognoz. Jednocześnie jesteśmy zdania, że tak wysoka dynamika w pierwszym kwartale br. stanowi dobra podstawę dla poziomu wzrostu rynku w całym roku. Spodziewaliśmy się, że w pierwszej połowie roku niektóre media mocniej odczują spowolnienie, jednak z analiz wynika, że spadek dotknął jedynie prasę. Być może wyhamowanie przesuwa się jedynie w czasie, a może z wyjątkiej niewielkiej korekty w czwartym kwartale wcale nie nadejdzie. Świadczyć o tym może poprawa nastrojów wśród konsumentów, pojawienie się pierwszych oznak aktywności na rynku nieruchomości, polepszenie w kwietniu koniunktury we wszystkich obszarach gospodarki (w tym również w handlu detalicznym, gdzie jest lepsza niż przed rokiem), a ponadto mamy obecnie festiwal obietnic wyborczych. Skłania nas to do podniesienia prognozy na rok 2023 r. do 3,5 proc. wzrostu.”