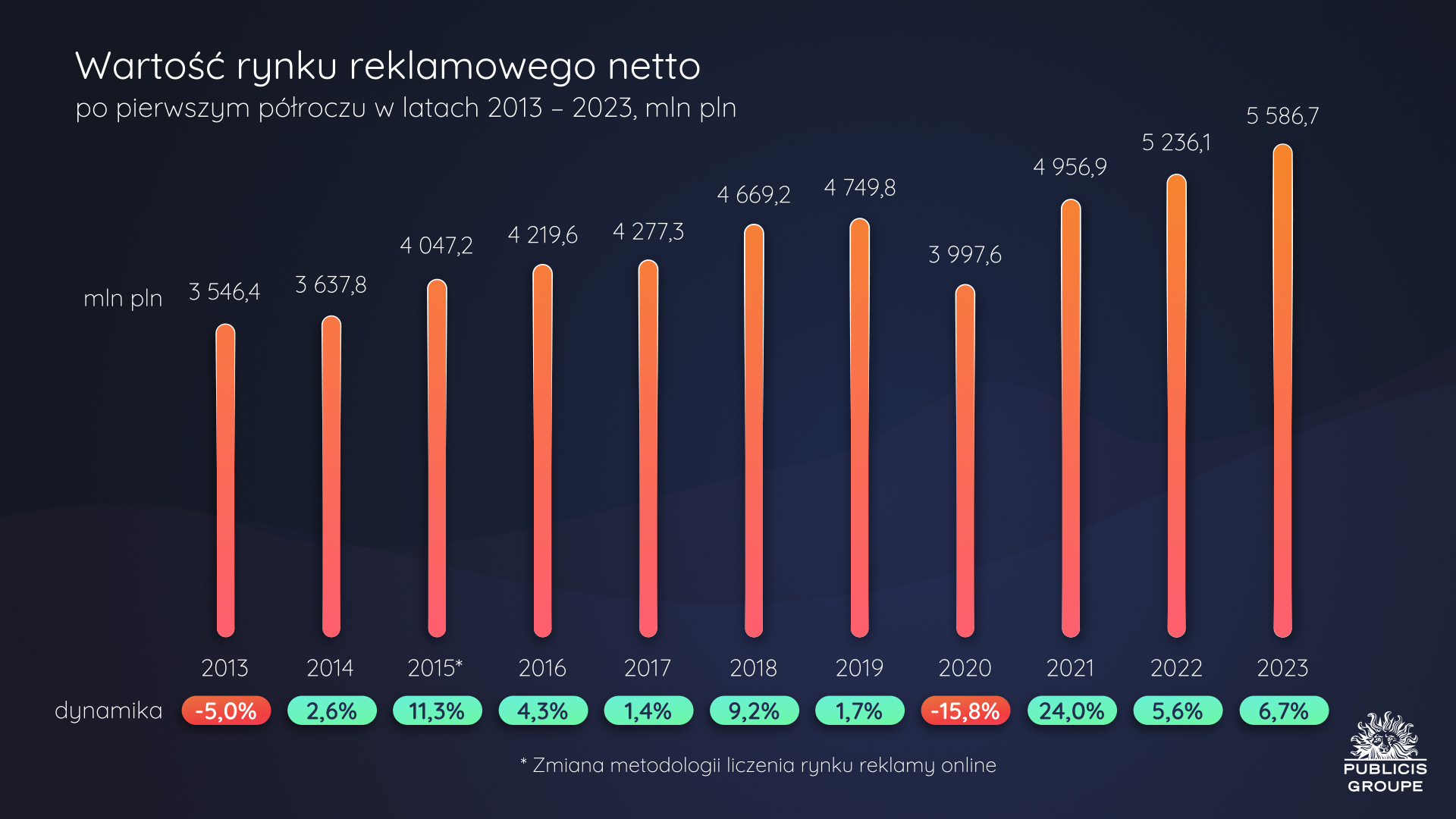

Wartość rynku reklamowego wyniosła w pierwszym półroczu 2023 roku przeszło 5,6 mld zł i była większa od wartości z ubiegłego roku o 6,7 proc. Jak wynika z najnowszego Raportu o Rynku Reklamy, opublikowanego przez Publicis Groupe Polska, inwestycje reklamowe rosły w reklamie internetowej, telewizyjnej, radiowej, w outdoorze i kinie, zmalały zaś w prasie.

- Udziały internetu w rynku reklamy utrzymują się na poziomie 45 proc., zaś telewizji spadły – poniżej 40 proc.

- Wartość wydatków na reklamę digitalową wzrosła o 8,4 proc., czyli o przeszło 194,5 mln zł

- Wartość wydatków na reklamę telewizyjną wzrosła o 4,1 proc., czyli o niemal 87,9 mln zł

- Wzrósł udział reklamy radiowej, kinowej i reklamy online w rynku reklamy

- Sektorem z największym wolumenem wzrostu wydatków pozostaje sektor handel

Wykres 1. Wartość rynku reklamowego netto po pierwszym półroczu w latach 2014 – 2023

Zobacz również

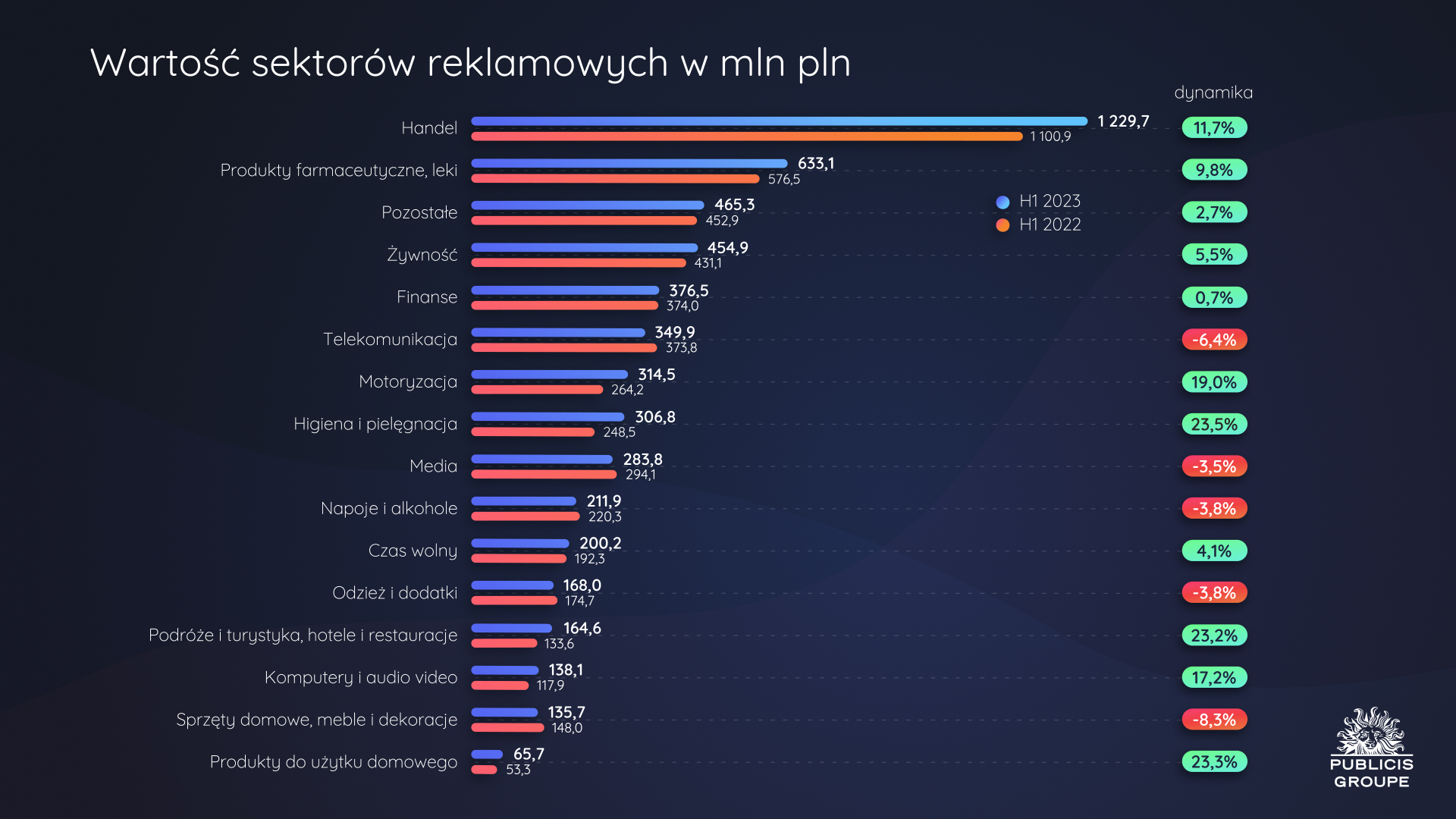

Sektory reklamowe

W pierwszym półroczu 2023 r. rynek reklamy w Polsce zwiększył wartość o 6,7% względem analogicznego okresu 2022 r. Aż jedenaście sektorów zwiększyło inwestycje reklamowe, a pięć dokonało redukcji budżetów. Największy wzrost wolumenu wydatków wygenerował sektor handel – firmy handlowe przeznaczyły na reklamę o blisko 129 mln zł więcej, co oznacza wzrost o 11,7% rok do roku. Wśród liderów wydatków znajdziemy firmę TERG – właściciela sklepów Media Expert, sieć Lidl i Euro-Net Warszawa. Największy spadek wolumenu inwestycji reklamowych miał natomiast miejsce w przypadku sektora telekomunikacja – producenci z tego sektora przeznaczyli na reklamę w pierwszym półroczu 2023 roku o 24 mln zł mniej (dynamika -6,4%). Liderami wydatków w telekomunikacji w omawianym okresie są: Orange Polska, Cyfrowy Polsat oraz T-Mobile Polska. Drugim sektorem pod względem wolumenu wzrostu wydatków był sektor higiena i pielęgnacja, który w pierwszym półroczu 2023 r. zwiększył inwestycje reklamowe o ponad 58,3 mln zł (dynamika 23,5%). Liderami wydatków w tej branży są: Nivea Polska, Procter and Gamble DS Polska oraz L’oreal Polska. Podobny wolumen wzrostu wydatków odnotowaliśmy także w przypadku sektora farmaceutycznego. Producenci farmaceutyków zwiększyli inwestycje reklamowe w omawianym okresie o 56,6 mln zł (dynamika 9,8%). Wśród największych reklamodawców tej branży znajdują się: Aflofarm Farmacja Polska, USP Zdrowie oraz Polpharma Zakłady Farmaceutyczne.

Wykres 2. Wydatki poszczególnych sektorów reklamowych, 2023 vs 2022

Margherita rządzi, ananas przegrywa: Pyszne.pl sprawdziło, jakie pizze zamawiają Polacy

Kanały komunikacji

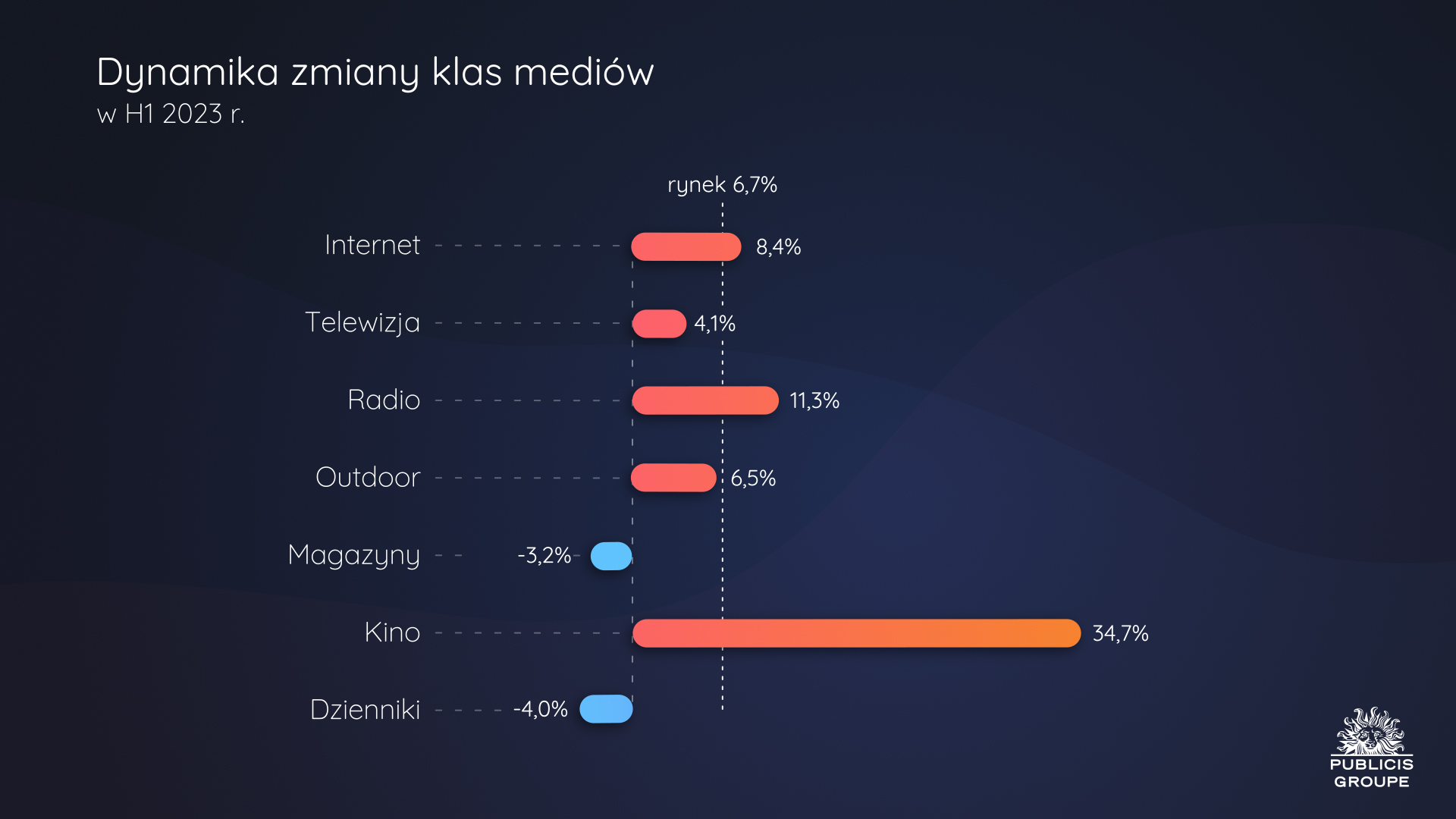

W pierwszym półroczu 2023 r. wzrosły inwestycje reklamowe w internet, telewizję, radio, reklamę zewnętrzną oraz kino. Podobnie jak w pierwszym kwartale zmalały nakłady na prasę. Najszybciej rosną wciąż inwestycje reklamowe w kinie – blisko 35% (wolumenowo było to więcej o 16,4 mln zł niż w roku ubiegłym). Dwucyfrowy wzrost, dzięki przyspieszeniu w drugim kwartale, odnotowało również radio, które rośnie obecnie dużo powyżej dynamiki całego rynku. Ponadto na wzrost rynku reklamy przełożyły się inwestycje na reklamę digital. Z analizy wolumenowej wynika, że budżety internetowe wzrosły o blisko 200 mln zł. Nie zwalnia także telewizja i reklama zewnętrzna. Wolumenowo inwestycje telewizyjne wzrosły o niemal 90 mln zł, outdoorowe o blisko 17 mln zł. W prasie łącznie spadek wyniósł ponad 5 mln zł.

Słuchaj podcastu NowyMarketing

Wykres 3. Zmiany wartości reklamy w klasach mediów w latach 2022 – 2023

Wykres 4. Dynamika zmian w klasach mediów, 2023 vs 2022

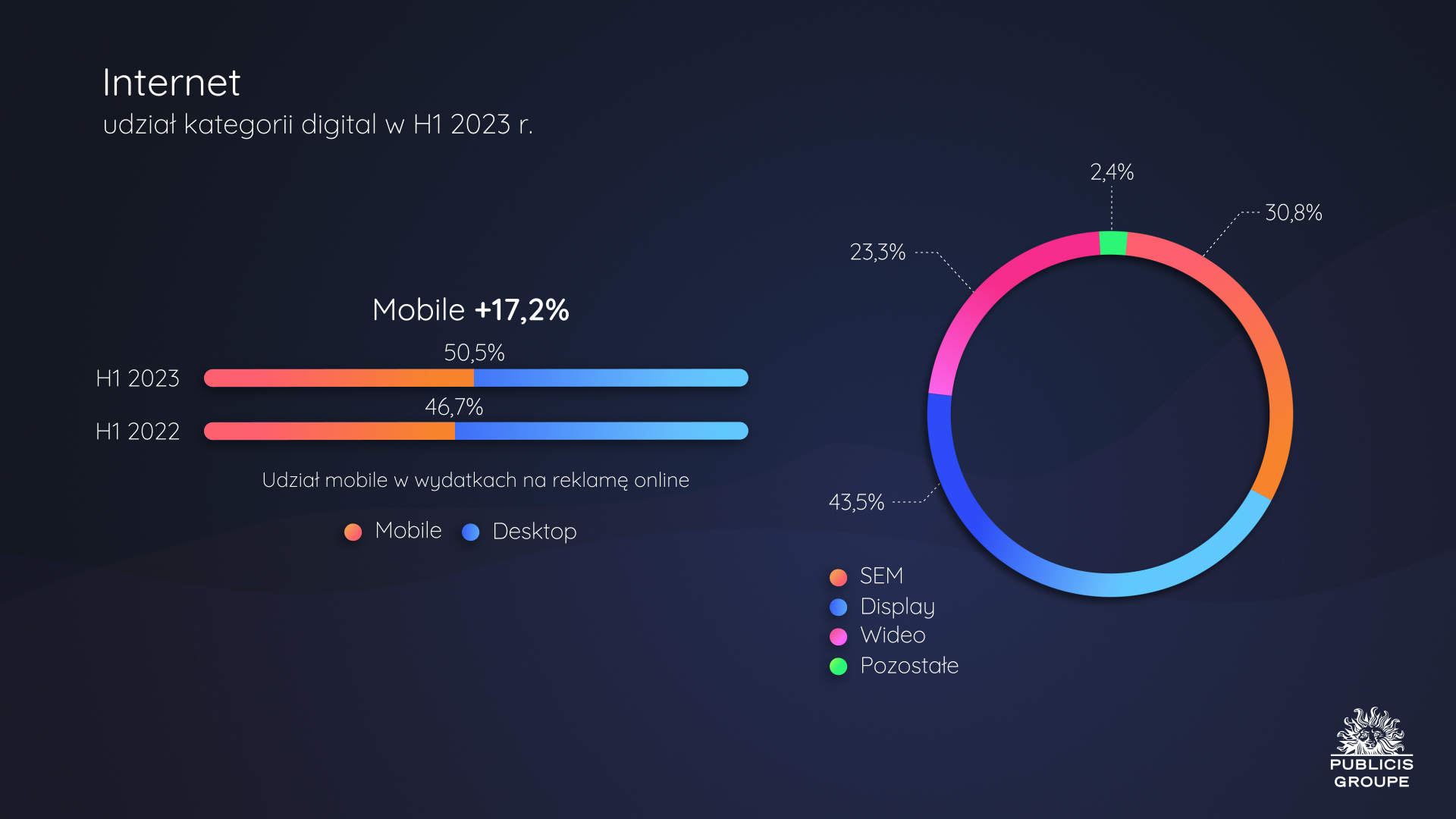

W pierwszym półroczu 2023 roku internet był największym medium w Polsce pod względem przychodów reklamowych. Z analiz Publicis Groupe wynika, że pierwszym półroczu 2023 r. wartość inwestycji reklamowych w internecie (nie uwzględniając wydatków na ogłoszenia) wyniosła ponad 2,5 mld zł, co oznacza wzrost o 8,4% rok do roku. Ponadto udział internetu w rynku reklamy wzrósł do 44,8%, a różnica między udziałem internetu a telewizji utrzymała się powyżej 5 punktów procentowych. Najszybciej rosła reklama video – o 20,1%, wolniej w wyszukiwarkach – o 11,4%, w reklama display odnotowała natomiast niewielki spadek dynamiki do -0,9%. Udział urządzeń mobilnych w przychodach reklamowych, rośnie wolniej niż udział z tych urządzeń w korzystaniu z internetu. W pierwszym kwartale 2023 r. udział segmentu mobile w przychodach reklamowych przekroczył 50% i utrzymuje się na tym poziomie po sześciu miesiącach, co stanowi wzrost udziałów o 3,8 p.p. rok do roku. Według estymacji analityków Publicis Groupe, w pierwszym póroczu 2023 r. wartość budżetów reklamowych przypadająca na mobile wzrosła o 17,2%. Po dwóch następujących po sobie spadkowych kwartałach, w drugim kwartale 2023 r. Google zaliczył wzrost globalnych przychodów reklamowych o 3,3% – tym samym w całym półroczu przychody z reklam wzrosły o 1,6%. Globalne przychody z SEM wzrosły o 3,3%, zaś z YouTube’a wzrosły o 1,0%. Dla porównania przychody z innych usług technologicznych od stycznia do czerwca 2023 r. urosły o 16,6%. Firma skupia się obecnie na rozwoju AI i innowacjach z nią związanych, wiodąc w ewolucji searchu. W drugim kwartale Meta zwiększyła globalne przychody o 11,9%, co dało 8% wzrostu w pierwszym półroczu. W naszym regionie odnotowano wysoki, ponad czternastoprocentowy wzrost po pięciu spadkowych kwartałach. Meta poszukuje przychodów na wielu frontach, rozwijając swoje krótkie video Reels, obciążając użytkowników za niebieski znaczek („ptaszek”) przy kontach oficjalnych, wreszcie ruszając z zupełnie nową aplikacją social mediową Threads, przypominającą wyglądem i funkcjonalnością Twittera, która również umożliwia publikację krótkiego contentu video (do 5 minut).

Wykres 5. Udział poszczególnych kategorii reklamy w wydatkach na reklamę digital w pierwszej połowie 2023

Wielkość rynku reklamy telewizyjnej analitycy Grupy Publicis oszacowali w okresie od stycznia do czerwca 2023 r. na przeszło 2,2 mld zł, co oznacza wzrost o 4,1% rok do roku. Wzrost przychodów wynika z utrzymującego się, wysokiego popytu na kampanie reklamowe w telewizji. Jednocześnie kurczy się dostępne inventory reklamowe: od stycznia do czerwca 2023 r. liczba wygenerowanych ratingów zmniejszyła się o 4,5% rok do roku (spoty, in home+OOH, EqGRP A16-59). W pierwszym półroczu 2023 r. średni czas oglądania telewizji (ATV) był niższy od analogicznego okresu 2022 r. o przeszło 17 minut (A1659). Widzowie spędzali przez telewizorami blisko 3 godziny i 21 minut, z czego około pół godziny przeznaczali na kanały bądź źródła sygnału, które nie są dostępne w ramach reklamy telewizyjnej. Pod względem wolumenu wzrostu budżetów telewizyjnych na pierwszym miejscu uplasował się sektor higiena i pielęgnacja (więcej o prawie 28 mln zł, dynamika 19,5%), na drugim miejscu sektor motoryzacja (więcej o niemal 25 mln zł, dynamika 43,3%). Trzecim sektorem o największym wolumenie wzrostu był sektor farmaceutyczny, który zwiększył budżety o 21,3 mln zł (dynamika 5,2%), podobny wzrost analitycy Publicis Groupe oszacowali w przypadku sektora handlowego (więcej o 21,2 mln zł, dynamika 5,7%).

Radio cieszy się obecnie ogromnym zainteresowaniem reklamodawców i ma za sobą doskonałe półrocze. Dzięki wzmożonemu popytowi oraz inflacji, inwestycje reklamowe w to medium wzrosły na przestrzeni pierwszych sześciu miesięcy 2023 r. aż o 11,3% (tj. o blisko 40 mln zł). Największy wzrost wolumenu budżetów odnotowaliśmy w przypadku lidera rynku radiowego, czyli sektora handel – o niemal 22,3 mln zł (więcej o 14,0%). Na rynek reklamy radiowej powrócił sektor motoryzacja – drugi pod względem wolumenu wzrostu (więcej o 10,7 mln zł, dynamika 48,1%), zaś na trzecim miejscu znalazł się sektor pozostałe – ze wzrostem o 5,7 mln zł (dynamika 13,0%, głównie wzrosły wydatki fundacji, stowarzyszeń i instytucji politycznych i reklama społeczna).

W pierwszym półroczu 2023 r. inwestycje reklamowe na reklamę zewnętrzną były o 6,5% wyższe niż przed rokiem i podobnie jak w pierwszym kwartale ten wzrost został wygenerowany przede wszystkim na nośnikach digitalowych. Z analiz Publicis Groupe wynika, że udział nośników digitalowych w przychodach reklamowych wzrósł z 17% w pierwszym półroczu 2022 r. do 24% w analogicznym okresie roku obecnego. Największy wolumenowy wzrost inwestycji reklamowych nastąpił w przypadku sektora podróże i turystyka, hotele i restauracje – o 5,1 mln zł (dynamika 73,6%). Na drugim miejscu uplasował się w sektor napoje i alkohole, który przeznaczył na reklamę zewnętrzną niemal o 4,8 mln zł więcej rok do roku (dynamika 52,9%). Na trzecim miejscu pod względem wolumenu wzrostu znalazł się sektor finanse, ze wzrostem o niemal 3 mln zł (dynamika 71,5%).

Według analityków Publicis Groupe inwestycje reklamowe w magazynach zmalały w okresie od stycznia do czerwca 2023 r. o 3,2%, to jest o ponad 2,8 mln zł. Suma powierzchni reklamowej w magazynach skurczyła się o 8,4%. Sektorem o największym wolumenowym spadku był sektor media (mniej o 2,3 mln zł, dynamika -36,3%). Drugi pod względem wolumenu spadku był sektor pozostałe (głównie z uwagi na zamykane tytuły wnętrzarskie i ogrodnicze skurczyły się wydatki z kategorii materiały budowlane i ogrodnictwo), który zredukował inwestycje reklamowe o przeszło 1,3 mln zł (dynamika -11,4%), a na trzecim miejscu – ze spadkiem 1,1 mln. zł – uplasował się sektor żywność (dynamika -37,1%).

W pierwszym kwartale 2023 r. przychody reklamowe netto w kinach oszacowane zostały na poziomie niemal 64 mln zł, co stanowi o 34,7% więcej wobec roku ubiegłego. W porównaniu do pierwszego półrocza 2019 r., a więc okresu przed kryzysem wywołanym pandemią, poziom przychodów z pierwszego półrocza 2023 r. jest niższy o zaledwie 2,3%.

W pierwszej piątce sektorów z największym udziałem w wydatkach na reklamę kinową znalazły się: media, finanse, motoryzacja, handel oraz podróże i turystyka, hotele i restauracje. Pod względem wolumenu wzrostu wyróżniał się sektor finanse, który zwiększył inwestycje reklamowe o ponad 4 mln zł (dynamika 59,7%). Na uwagę zasługuje ponadto szybki wzrost wydatków w sektorze motoryzacja (o blisko 3 mln zł, dynamika niemal 80%).

W okresie od stycznia do czerwca 2023 r. inwestycje na reklamę w dziennikach spadły rok do roku o 4,0%, to jest o blisko 2,2 mln zł. Branżą o największym wolumenowym spadku inwestycji reklamowych był handel, który zredukował inwestycje reklamowe o blisko 1 mln zł (dynamika -11,5%). Drugi pod względem wolumenu spadku był sektor media, w przypadku którego redukcje budżetów reklamowych na prasę codzienną sięgnęły 0,8 mln zł (dynamika -25,8%). Na trzecim miejscu, z nieco mniejszym spadkiem, uplasował się sektor pozostałe, będący największym sektorem reklamującym się w dziennikach, obejmujący m.in. usługi dla biznesu, reklamę społeczną, fundacje, partie polityczne, nieruchomości, edukację. Tu spadek wyniósł 0,76 mln zł (dynamika -3,6%).

Udział mediów w przychodach z reklamy

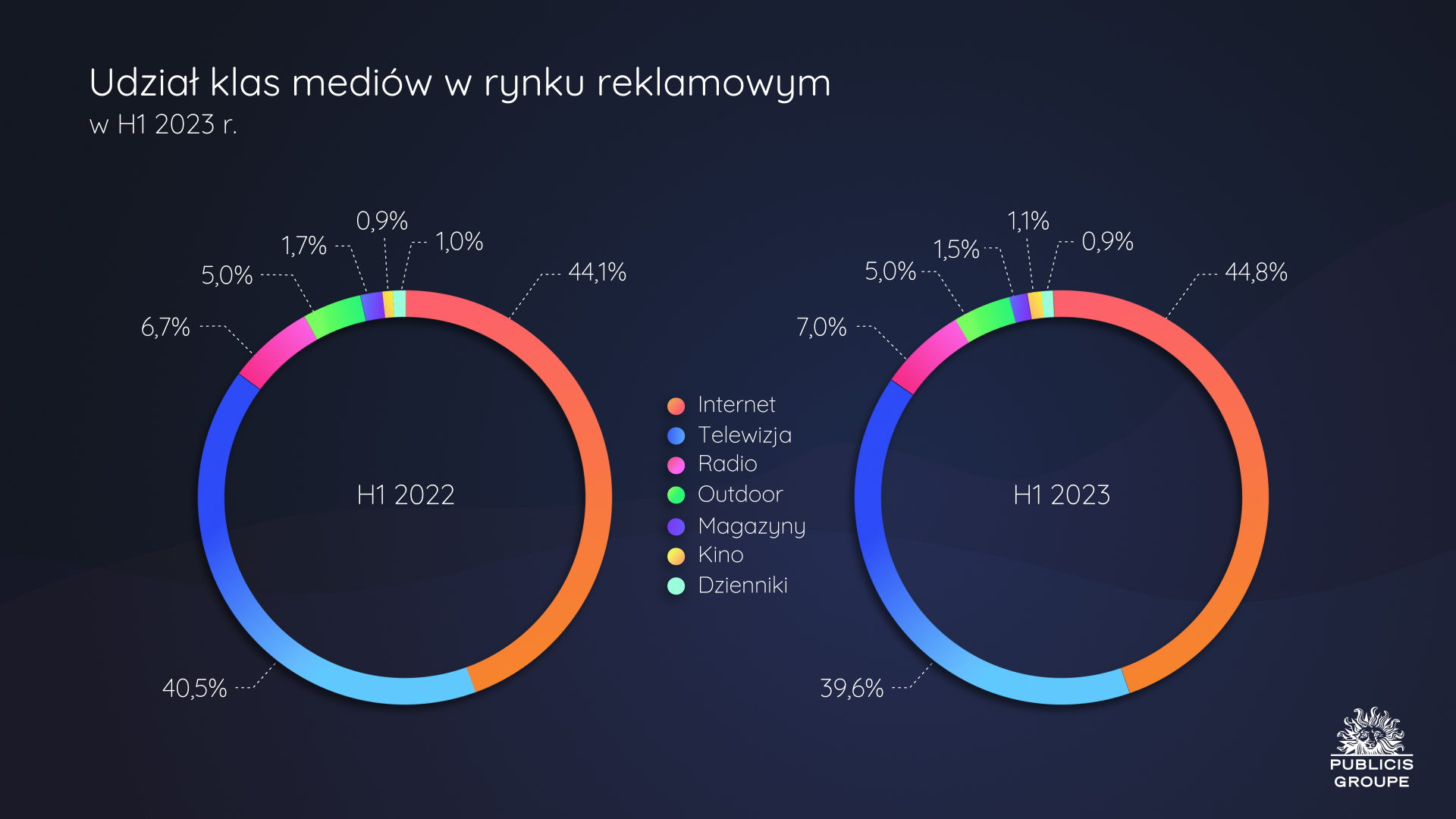

W konsekwencji zróżnicowanej dynamiki zmian poszczególnych klas mediów, zmienia się także ich udział w rynku. Odkąd w roku 2021 internet wyprzedził telewizję, z każdym kolejnym kwartałem obserwujemy umocnienie tej tendencji. Udziały internetu w mediamiksie wzrosły z 44,1% do 44,8%, zaś telewizji spadły z 40,5% do 39,6%. Jednak nie tylko udziały internetu rosną. Wzrosły – zazwyczaj stabilne – udziały radia. Kino, nadal odbudowujące się po kryzysie, zwiększyło udział z 0,9% do 1,1%. Pozycja outdooru była stabilna. Spadł natomiast udział prasy: w przypadku dzienników z 1% do 0,9%, zaś w przypadku magazynów z 1,7% do 1,5%.

Wykres 6. Udział klas mediów w rynku reklamowym, 2023 vs 2022

Iwona Jaśkiewicz-Kundery, Chief Investment Officera Publicis Groupe

Iwona Jaśkiewicz-Kundery, Chief Investment Officera Publicis Groupe

– Globalny wzrost gospodarczy ma według Międzynarodowego Funduszu Walutowego spaść z oszacowanych 3,5 proc. w 2022 roku do 3,0 proc. w latach 2023 i 2024. I choć prognoza na 2023 rok jest nieco wyższa niż wcześniej przewidywano, to nadal pozostaje słaba w porównaniu z historycznymi standardami. Oczekuje się, że globalna inflacja spadnie z 8,7 proc. w ubiegłym roku do 6,8 proc. w 2023 i 5,2 proc. w 2024 roku. Bez zmian utrzymują się ryzyka dla globalnego wzrostu gospodarczego: w tym wysoka inflacja i dalszy wzrost cen, szczególnie w przypadku kolejnych szoków, takich jak eskalacja wojny w Ukrainie czy ekstremalne zdarzenia pogodowe. Narodowy Bank Polski w najnowszej, lipcowej projekcji dotyczącej inflacji i PKB obniżył projektowany wzrost PKB w 2023 r. z 0,9 proc. do 0,6 proc. Projekcja inflacji na 2023 r. wynosi 11,9 proc., a prognoza na 2024 r. została obniżona na 5,2 proc wobec 5,7 proc. w poprzedniej projekcji. Jak podaje GUS w ramach tzw. „szybkiego szacunku”, wyrównany sezonowo PKB zmniejszył się o 3,7 proc. w drugim kwartale kwartał do kwartału i był niższy o 1,3 proc. w porównaniu do analogicznego okresu roku ubiegłego. Był to drugi kwartał z rzędu kiedy mieliśmy do czynienia ze spadkiem rocznej dynamiki PKB i tym samym polska gospodarka weszła w techniczną recesję. Jednak tym negatywnym zjawiskom opiera się rynek reklamy, który kontynuował trend wzrostowy z pierwszego kwartału i w całym półroczu wzrósł o 6,7 proc.

Na przestrzeni od stycznia do czerwca 2023 r. wzrosły inwestycje reklamowe wzrosły w internecie, telewizji, radiu, reklamie zewnętrznej i kinie, natomiast spadły w prasie. Internet ponownie był największym medium pod względem przychodów reklamowych, osiągając wartość przeszło 2,5 miliarda złotych, co oznacza wzrost o 8,4 proc. w porównaniu z ubiegłym rokiem. Również w przypadku reklamy telewizyjnej odnotowaliśmy wzrost – o 4,1 proc., pomimo spadającej oglądalności. Obserwujemy duży popyt na reklamę radiową, gdzie wzrost przychodów oszacowaliśmy na 11,3 proc. Ponadto wzrost nakładów na reklamę zewnętrzną wyniósł 6,5 proc., a na reklamę kinową blisko 35 proc. Jednocześnie inwestycje reklamowe w prasie zmalały o 3,5 proc. Warto zauważyć, że udział internetu w rynku reklamy zbliżył się do 45 proc., podczas gdy udział telewizji spadł poniżej 40 proc.

Aż jedenaście sektorów zwiększyło inwestycje reklamowe, a pięć dokonało redukcji budżetów. Największy wzrost wolumenu wydatków wygenerował sektor handel – firmy handlowe przeznaczyły na reklamę o blisko 129 mln zł więcej, co stanowi 11,7 proc. więcej rok do roku. Udział tego największego sektora wzrósł o 1 p.p. do poziomu 22 proc. Należy podkreślić, że od wielkości i struktury mediamiksu firm z branży handlowej zależy w dużym stopniu dalszy rozwój rynku reklamy.

Największy spadek wolumenu inwestycji reklamowych miał natomiast miejsce w przypadku sektora telekomunikacja – producenci z tego sektora przeznaczyli na reklamę mniej o 24 mln zł (dynamika -6,4 proc.).

Mimo iż sektor handel ma największy udział w rynku reklamy, pierwsza dziesiątka największych reklamodawców jest zdominowana przez reklamodawców z branży farmaceutycznej. Producenci farmaceutyków zwiększyli inwestycje reklamowe w omawianym okresie o 56,6 mln zł (dynamika 9,8 proc.).

Pomimo naszej ostrożności co do prognoz, rynek reklamy poradził sobie bardzo dobrze w pierwszym półroczu i zbudował solidne podstawy na drugą połowę roku. Skłania nas to do podniesienia prognozy na rok 2023 r. z 3,5 proc. do 5 – 5,2% proc. wzrostu, przy czym w szczególności podnieśliśmy prognozy rocznego wzrostu reklamy online, telewizyjnej oraz radiowej.