fot. depositphotos.com

Zobacz również

Wykres 1. Wartość rynku reklamowego netto po trzech kwartałach w latach 2013 – 2022

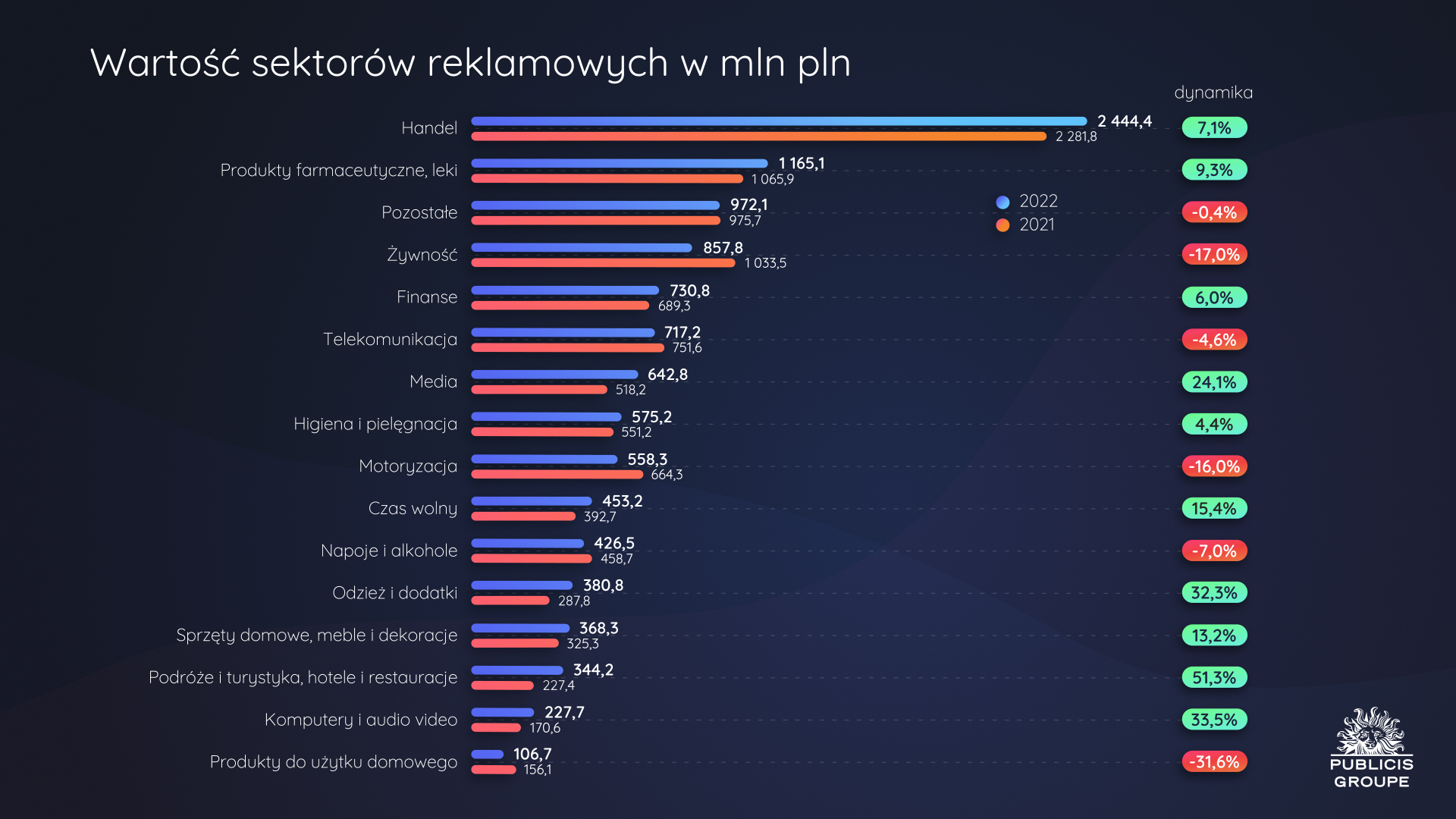

Sektory reklamowe

W 2022 r. rynek reklamy w Polsce zwiększył wartość o 4,4% względem 2021 r. Dziesięć sektorów zwiększyło budżety reklamowe, a sześć je zredukowało. Największy wzrost wolumenu inwestycji reklamowych wygenerował sektor handel – firmy handlowe przeznaczyły na reklamę 7,1% więcej niż na koniec 2021 r. Wśród liderów wydatków znajdziemy firmę TERG (Media Expert), sieć Lidl i Euro-Net Warszawa.

Orlen z kampanią muralową poświęconą Marii Skłodowskiej-Curie

Na drugim miejscu pod względem wolumenu inwestycji znalazł się sektor produkty farmaceutyczne, leki. Producenci farmaceutyków przeznaczyli na reklamę w 2022 r. o 99 mln zł więcej niż 2021 r. (dynamika +9,3%). Liderami wydatków w tym segmencie są: Aflofarm, USP Zdrowie oraz Natur Produkt Zdrovit.

Słuchaj podcastu NowyMarketing

Na trzeciej pozycji znalazł się sektor pozostałe, którego inwestycje w 2022 r. zmalały o 3,5 mln zł (dynamika -0,4%). Wśród największych kategorii tego sektora zmalały inwestycje reklamowe w segmencie reklama społeczna, fundacje, stowarzyszenia, instytucje polityczne, rosły zaś budżety reklamowe producentów materiałów budowlanych. Największy spadek wolumenu inwestycji reklamowych miał natomiast miejsce w przypadku sektora żywność – producenci żywności przeznaczyli na reklamę mniej o 175,7 mln zł (dynamika -17,0%). W pierwszej trójce reklamodawców tego sektora znajdziemy Ferrero Polska, Nestle Polska oraz Danone.

Wykres 2. Wydatki poszczególnych sektorów reklamowych, 2022 vs 2021

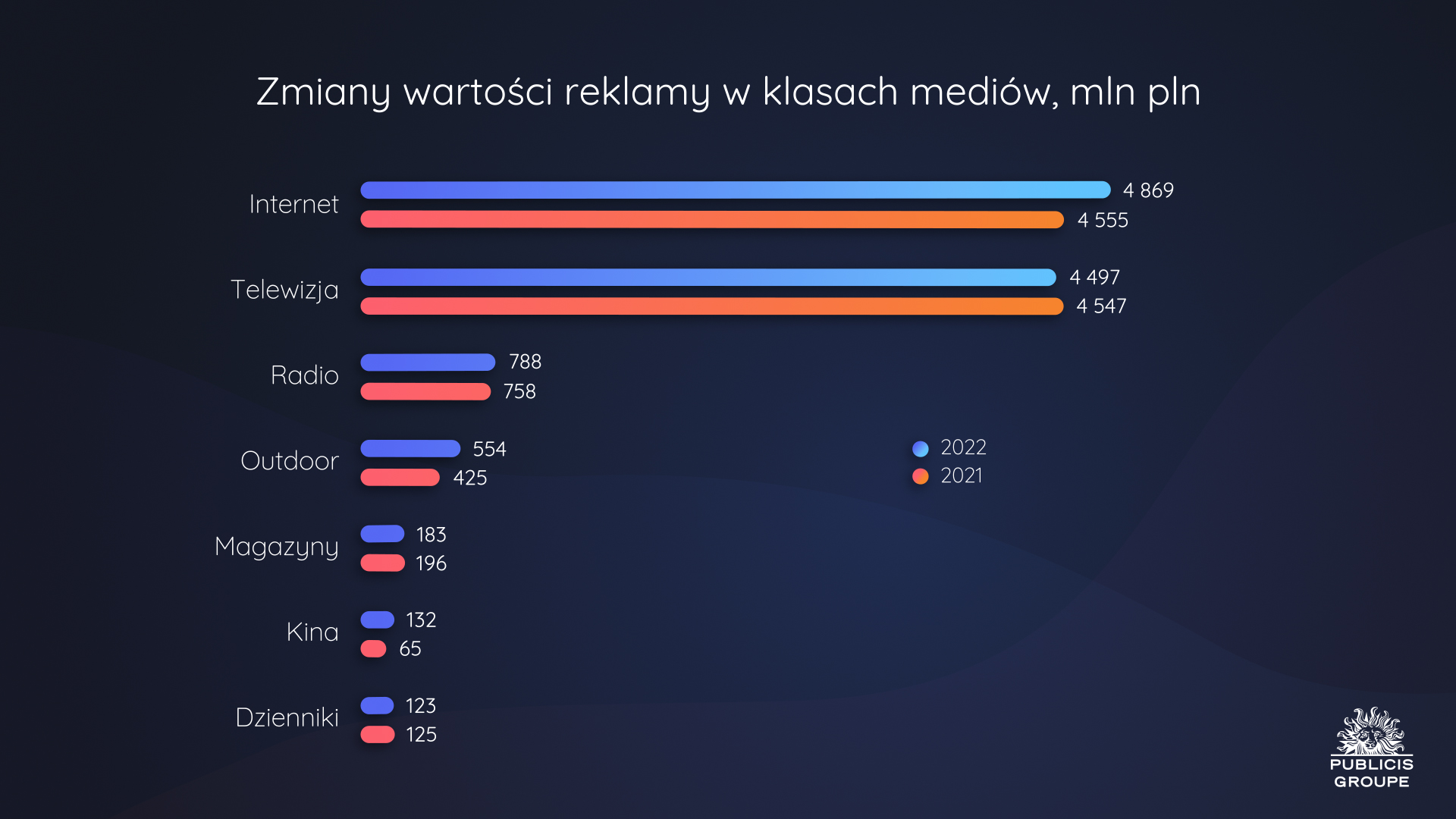

Kanały komunikacji

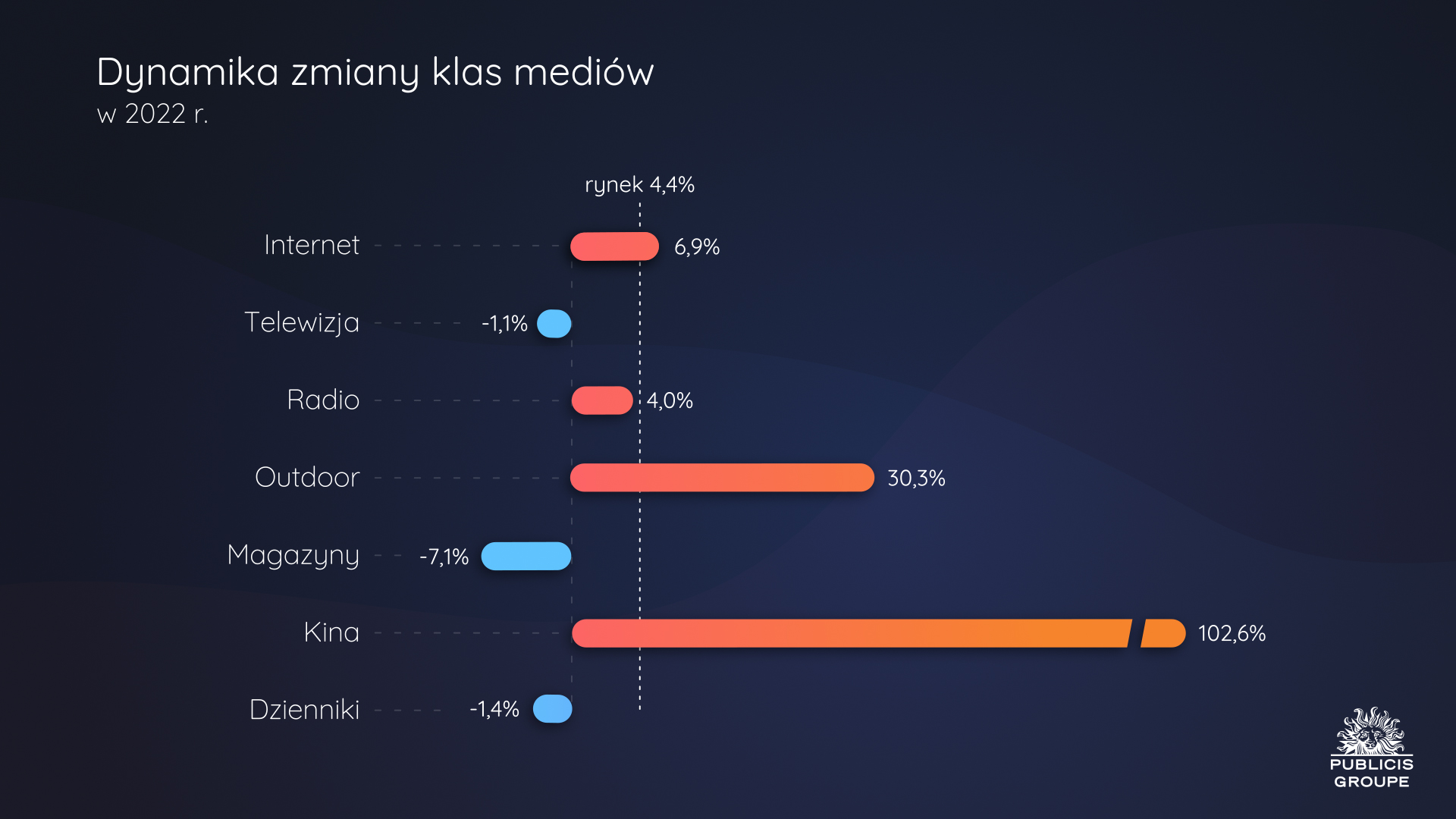

W 2022 r. wzrosły wydatki reklamowe na internet, radio, reklamę zewnętrzną oraz kino. Zmalały nakłady na telewizję oraz prasę. Z analizy wolumenowej wynika, że budżety internetowe wzrosły o 314,5 mln zł, outdoorowe o 128,55 mln zł, zaś kinowe o 66,9 mln zł. Stabilny wzrost przychodów zapewniło sobie również radio – wolumenowo o 30,2 mln zł. W telewizji spadek wyniósł 50,25 mln zł, dodatkowo w prasie wydatki zmniejszyły się wolumenowo o 15,7 mln zł.

Wykres 3. Zmiany wartości reklamy w klasach mediów w latach 2021 – 2022

Wykres 4. Dynamika zmian w klasach mediów, 2022 vs 2021

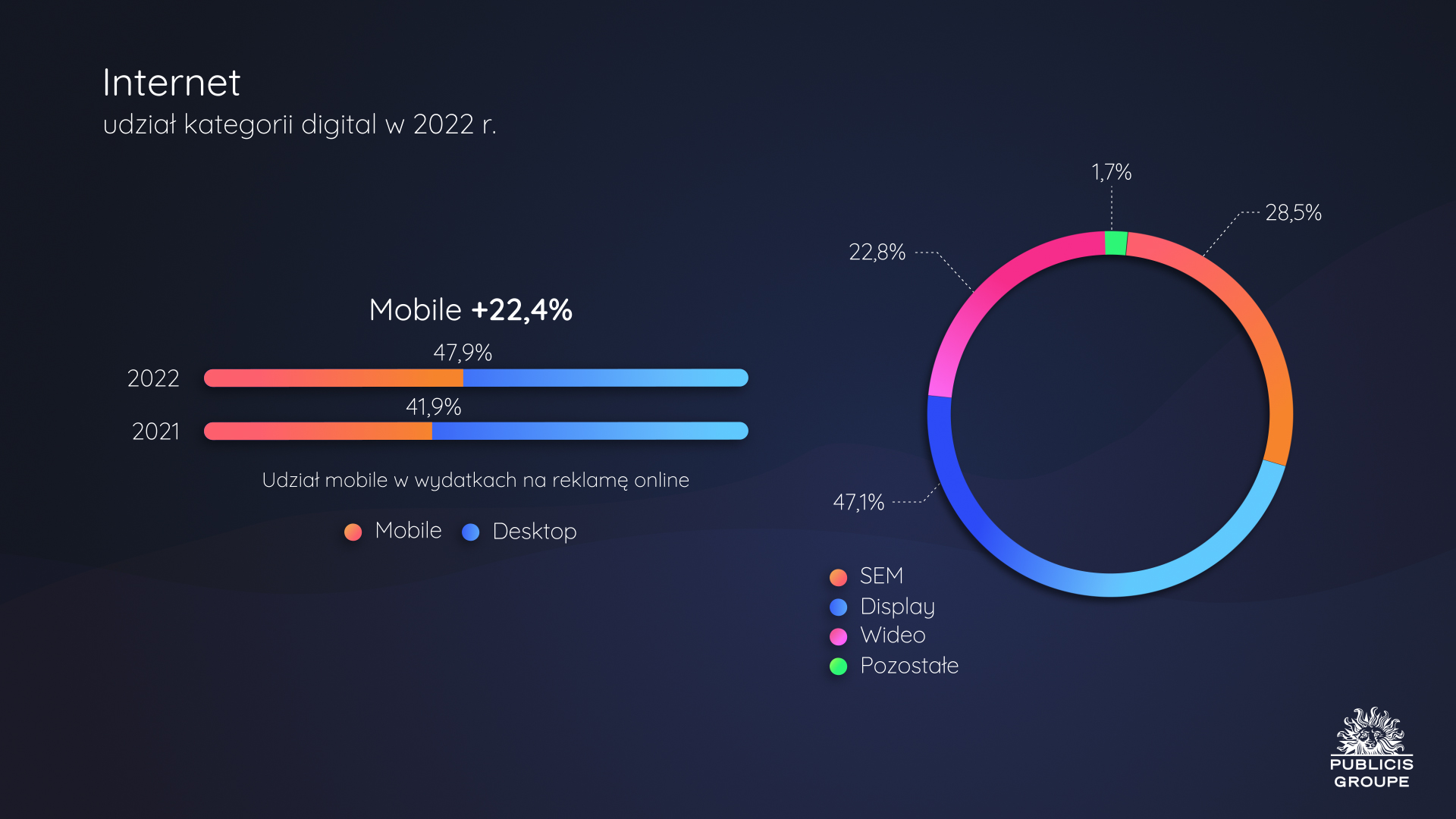

W 2022 roku internet był ponownie największym medium w Polsce pod względem przychodów reklamowych. Wartość budżetów na reklamę w internecie (nie uwzględniając wydatków na ogłoszenia) wyniosła blisko 4,9 mld zł, co oznacza wzrost o 6,9% rok do roku. Do 43,7% wzrósł udział internetu w rynku reklamy, a różnica między udziałem internetu a telewizji wynosiła na koniec 2022 roku 3,7 pkt proc. Najszybciej rosła reklama video – o 12,6%, nieco wolniej w wyszukiwarkach – o 11,1%, w reklamie display obserwujemy spowolnienie dynamiki do 3%. Inne formy reklamy zanotowały spadek o 15,5%.

Od trzech kwartałów Meta traci globalne przychody reklamowe, chociaż wyniki czwartego kwartału był lepsze od spodziewanych przez rynek, to nadal ujemne. Roczna dynamika globalnych przychodów wyniosła -1,1%. Dużo gorzej wygląda rynek europejski, czwarty kwartał był czwartym z kolei spadkowym kwartałem dla Mety. W okresie od października do grudnia 2022 r. przychody zmniejszyły się o 15,5% rok do roku. Roczna dynamika w naszym regionie wyniosła -11,3%, co świadczy o tym, jak trudno jest zapełnić lukę po rynku rosyjskim.

Alphabet, właściciel Google również odnotował w czwartym kwartale spadek przychodów reklamowych – pierwszy raz od drugiego kwartału 2020, kiedy wybuchła pandemia koronawirusa. Roczna dynamika przychodów reklamowych wyniosła +7,1%, w tym z reklamy w wyszukiwarce 9,1%, zaś z YouTube +1,4%. W czwartym kwartale spadek przychodów z YT wyniósł 7,8%. Trudno nie zauważyć, że spadki na platformach Mety oraz na YouTube zbiegają się z trzycyfrowymi wzrostami na TikToku.

Wykres 5. Udział poszczególnych kategorii reklamy w wydatkach na reklamę digital w pierwszej połowie 2022

Wartość rynku reklamy telewizyjnej oszacowana została na blisko 4,5 mld zł. Czwarty kwartał 2022 r zakończył się niewielkim 0,3% spadkiem, zaś cały rok spadkiem o 1,1%. Poprawę dynamiki w czwartym kwartale przypisać należy w dużej mierze do aktywności sponsoringowej związanej z Mistrzostwami Świata w Piłce Nożnej oraz do grudniowych kampanii świątecznych. Liderem inwestycji w reklamę telewizyjną w 2022 r., z dynamiką +11,4%, został sektor produkty farmaceutyczne i leki. Na miejscu drugim uplasował się sektor handel, którego budżety reklamowe zredukowano o blisko 8,7 mln zł (dynamika -1%). Na trzecim miejscu znalazł się sektor żywność, z dużo większym spadkiem, bo aż o 16,5% (mniej o 115,2 mln zł).

Inwestycje reklamowe w radiu wzrosły w 2022 r. o 4%, co pozwoliło utrzymać udział w rynku reklamy z 2021 r. to jest 7,1%. Medium to, pomimo niewielkiego spadku w pierwszym kwartale 2022 r., można określić jako najbardziej stabilne na rynku reklamy. Liderem inwestycji w reklamę radiową jest sektor handel – firmy handlowe przeznaczyły o niemal 37,7 mln zł więcej niż w 2021 r. (+11,5%). W 2022 r. najbardziej dotkliwy dla przychodów radiowych był spadek budżetów reklamowych sektorów: motoryzacja i farmacja. Firmy motoryzacyjne zredukowały inwestycje reklamowe o przeszło 13,6 mln zł (dynamika blisko -20%), producenci farmaceutyków zmniejszyli nakłady na reklamę o niemal 11 mln zł (dynamika -10%)

Reklama zewnętrzna była, obok internetu, motorem wzrostu rynku reklamy w 2022 r. Przychody w tym medium wzrosły o 30,3% (więcej o 128,6 mln zł). W ub. R. przychody w segmencie tradycyjnych nośników były wyższe o 23,3% (wolumenowo o blisko 77,1 mln złotych), zaś wzrost w segmencie nośników digital outdoor wyniósł 63,1%, a w segmencie city transport o 35,3%. Liderem inwestycji w reklamę zewnętrzną był w 2022 r. sektor pozostałe, który przeznaczył na reklamę o 3,7% więcej niż przed rokiem (różnica wyniosła 2,8 mln zł). Pozycję lidera sektor ten zawdzięcza nakładom kategorii: fundacje, stowarzyszenia, instytucje polityczne i reklamie społecznej, zaś wśród nich największym reklamodawcą okazała się Fundacja Nasze Dzieci.

Według analityków Publicis Groupe inwestycje reklamowe w magazynach zmalały w 2022 r. o 7,1% i były niższe o niemal 14 mln od przychodów z 2021 r. Liderem wydatków był sektor handel, który zwiększył inwestycje reklamowe w magazynach o 2,9 mln zł (dynamika +10,1%), jednak wśród największych reklamodawców znajdziemy również producentów farmaceutyków.

W 2022 r. wydatki na reklamę w dziennikach spadły o 1,4%, czyli o 1,7 mln zł wobec 2021 r. Pierwsze trzy kwartały 2022 r odnotowywały dodatnią dynamikę, jednak czwarty kwartał przyniósł dwucyfrowy spadek, który zaważył na wyniku całego roku. Podobnie jak w reklamie zewnętrznej, liderem inwestycji w reklamę prasową był w 2022 r. sektor pozostałe (usługi dla biznesu, fundacje, reklama społeczna), który przeznaczył na ten cel mniej o 1% niż przed rokiem (0,5 mln zł mniej).

W 2022 r. oszacowaliśmy przychody reklamowe netto w kinach na poziomie blisko 132,2 mln zł, to jest o 102% więcej niż przed rokiem. W 2022 r. wszystkie sektory zwiększyły swoje wydatki na reklamę kinową. W pierwszej piątce sektorów z największym udziałem w wydatkach na reklamę kinową znalazły się: media, finanse, motoryzacja, podróże i turystyka, hotele i restauracje oraz handel.

Udział mediów w przychodach z reklamy

W konsekwencji zróżnicowanej dynamiki zmian poszczególnych klas mediów zmienia się także ich udział w rynku reklamy. W roku 2021 internet wyprzedził telewizję, plasując się na pierwszym miejscu w mediamiksie. W roku 2022 mogliśmy zaobserwować umocnienie tej tendencji, przy czym wyraźnie widać, że telewizja straciła udziały nie tylko na rzecz internetu, ale również reklamy zewnętrznej oraz kina. Kino odbudowuje swoją pozycję sprzed pandemii, w całym 2022 roku jego udział w mediamiksie wyniósł 1,2%, co oznacza, że kino wyprzedziło dzienniki pod względem udziału w rynku reklamy. Udział reklamy digitalowej wzrósł o 1 pkt. proc. do 43,7%, zaś reklamy zewnętrznej zwiększył się z 4% do 5%. Telewizja straciła 2,3 pkt. proc. udziałów, dzienniki 0,2 pkt. proc. zaś magazyny 0,1 pkt. proc. Udział radia kształtuje się stabilnie na poziomie 7,1%.

Wykres 6. Udział klas mediów w rynku reklamowym, 2022 vs 2021

Komentarz Iwony Jaśkiewicz-Kundery, chief investment officera Publicis Groupe:

Od ostatniej edycji raportu mogliśmy obserwować intensywny rozwój rewolucji technologicznej związanej ze sztuczną inteligencją. Teraz praktycznie każdy może z AI porozmawiać, zadać jej rozmaite pytania czy polecić wykonanie skomplikowanej grafiki. Widzimy w tym narzędziu ogromną moc i pracujemy nad wykorzystaniem go w naszej pracy. Póki co jednak, chatGPT nie zastąpi naszego raportu, bazuje bowiem na wiedzy do roku 2021. A w 2022 r. miało miejsce wiele historycznych wydarzeń. Agresja Rosji na Ukrainę i wywołany przez nią kryzys humanitarny, ekonomiczny, energetyczny, walka z inflacją, spowolnienie gospodarcze w Chinach – to wszystko odcisnęło swój ślad na polskiej gospodarce i również pośrednio na rynku reklamy. Po tym, jak 2021 r. upłynął pod znakiem odbudowywania post pandemicznych strat, 2022 rok był okresem spowolnienia wzrostu. Jednak te dwanaście miesięcy zamknęliśmy dobrą, stabilną dynamiką na poziomie 4,4%.

W 2022 roku wzrost przychodów zanotowały internet, radio, reklama zewnętrzna oraz kinowa, zaś spadki stały się udziałem telewizji oraz prasy. Dwucyfrowo i to aż o 30,3% rosły wydatki na reklamę zewnętrzną, która osiągnęła według naszych szacunków wartość wyższą niż przed pandemią. Reklama online wygenerowała budżet w wysokości prawie 4,9 mld zł i osiągnęła dynamikę na poziomie 6,9%. Udział internetu – największy w rynku reklamy – wyniósł 43,7%. Wartość reklamy online była wyższa od wartości reklamy w telewizji o ponad 372 mln zł. Budżety telewizyjne zmniejszyły się o 1,1% i wyniosły blisko 4,5 mld zł, tym samym udział telewizji w rynku reklamy spadł z 42,6% w 2021 roku do 40,3% w roku 2022. Reklama radiowa zanotowała 4% wzrostu przychodów reklamowych i utrzymała udział w rynku reklamy zgodny z 2021 r. na poziomie ponad 7%. Dzienniki i magazyny straciły w 2022 r. odpowiednio 1,4% i 7,1% przychodów reklamowych. Wartość reklamy kinowej, która wciąż odrabia straty po pandemii, oszacowaliśmy na ponad 132 mln zł, co stanowiło wzrost o 102,6%.

Dziesięć sektorów zwiększyło inwestycje reklamowe, a sześć je zredukowało. Największy wzrost wolumenu wydatków wygenerował sektor handel – sieci handlowe przeznaczyły na reklamę o niemal 162,6 mln zł więcej w 2022 r., co stanowi wzrost o 7,1% wobec 2021 r. Jest to także sektor z największym udziałem w rynku reklamy, a wielkość i struktura jego budżetu determinuje w dużym stopniu dalszy rozwój tego rynku.

Choć sektor handel ma największy udział w rynku reklamy, trzech spośród pięciu największych reklamodawców należy do sektora farmaceutycznego, a tylko jeden to sieć handlowa.

Największy wolumenowy spadek budżetów reklamowych miał natomiast miejsce w przypadku sektora żywność – producenci żywności przeznaczyli na reklamę o 175,7 mln zł mniej (dynamika -17%). Podobną dynamikę odnotowaliśmy w przypadku sektora motoryzacja, który zmniejszył inwestycje reklamowe o ponad 106 mln zł. Podobnie jak handel, są to dwa sektory, które szczególnie oddziałują na rozwój rynku reklamy, a perspektywy na rok 2023 nie prezentują się korzystnie, głównie z powodu wysokiej inflacji, a także problemów logistycznych.

Pomimo dużej niepewności co do sytuacji ekonomicznej i świadomości, że działamy w okresie spowolnienia, podtrzymujemy prognozę, że rynek reklamy będzie rósł także i w bieżącym roku. Spodziewamy się, że w pierwszej połowie roku niektóre media mocniej odczują spowolnienie, ale z analiz wynika, że druga połowa przyniesie poprawę sytuacji. Rok 2023 r. naszym zdaniem zakończy się 2,4% wzrostem.