- Udziały internetu w rynku reklamy utrzymują się na poziomie 44%, zaś telewizji spadły poniżej 39%

- Wartość wydatków na reklamę digitalową wzrosła o 8,6%, czyli o blisko 418,9 mln zł

- Wartość wydatków na reklamę telewizyjną zwiększyła się o 3,3%, czyli o niemal 148 mln zł

- Wzrósł udział reklamy radiowej, kinowej, zewnętrznej i reklamy online w rynku reklamy

- Sektorem z największym wolumenem wzrostu wydatków pozostaje sektor handel

Wykres 1. Wartość rynku reklamowego netto po pierwszych trzech kwartałach w latach 2013 – 2023

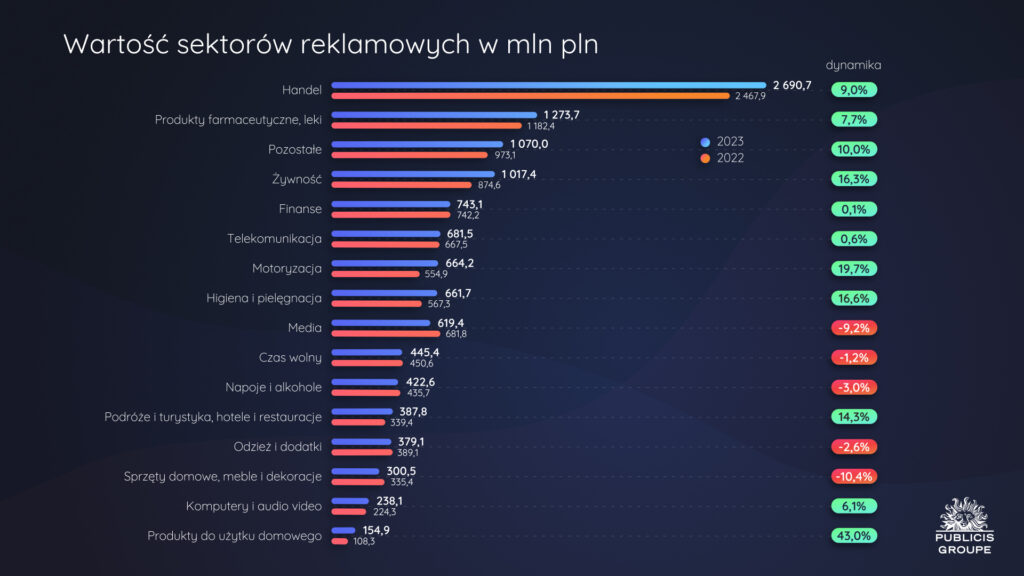

Sektory reklamowe

W 2023 r. rynek reklamy w Polsce wzrósł o 7% względem 2022 r. W tym czasie jedenaście sektorów zwiększyło swoje inwestycje reklamowe, a pięć dokonało redukcji budżetów. Największy wzrost wolumenu wydatków wygenerował sektor handel – przedsiębiorstwa handlowe przeznaczyły na reklamę o blisko 222,8 mln zł więcej, co stanowi 9% wzrostu rok do roku. Wśród liderów wydatków znajdziemy firmę TERG – właściciela sklepów Media Expert, sieć Lidl, a także Jeronimo Martins. Podobnie jak w poprzednich kwartałach, największy spadek wolumenu inwestycji reklamowych miał miejsce w przypadku sektora media – firmy z tego sektora przeznaczyły na reklamę o ponad 62,5 mln zł mniej (dynamika -9,2%). Liderami wydatków są firmy: Skyshowtime Limited, Kino Świat i Amazon. Na drugim miejscu pod względem wolumenu wzrostu wydatków uplasował się sektor żywność. Producenci żywności w 2023 r. przeznaczyli na reklamę o 142,8 mln zł więcej niż w 2022 r. (dynamika 16,3%). Liderami inwestycji w tym przypadku są: Ferrero Polska, Nestle Polska, Mondelez Polska. Trzecim sektorem pod względem wolumenu wzrostu inwestycji reklamowych jest motoryzacja, która zwiększyła inwestycje reklamowe o przeszło 109,3 mln zł (dynamika 19,7%). Wśród największych reklamodawców w tej branży znajdziemy: Volkswagen Group Polska, Polski Koncern Naftowy Orlen oraz Toyota Motor Poland.

Zobacz również

Wykres 2. Wydatki poszczególnych sektorów reklamowych, 2023 vs 2022

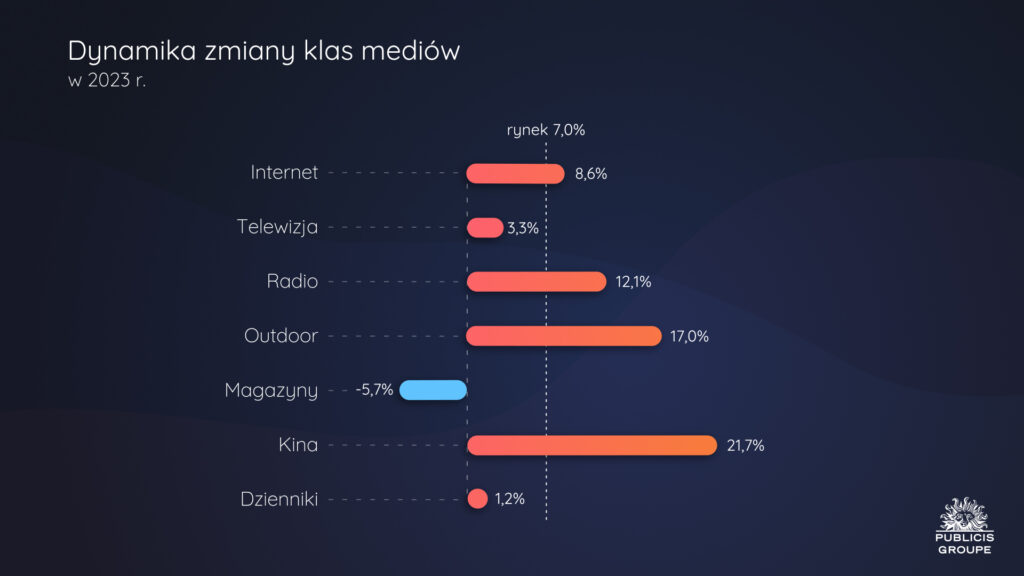

Kanały komunikacji

W 2023 r. wzrosły inwestycje reklamowe przeznaczone na internet, telewizję, radio, outdoor, kino oraz dzienniki. Zmalały jedynie nakłady na magazyny. Najszybciej rosną wciąż inwestycje reklamowe w kinie – ponad 21,7% (wolumenowo było to o 34 mln zł więcej niż w roku ubiegłym). Drugą najszybszą dynamiką może pochwalić się outdoor, który miał szczególnie udaną drugą połowę roku. Przyspiesza również radio, po kolejnym mocnym kwartale pozostaje siłą napędową całego rynku reklamowego. Ponadto na umacnianie rynku reklamy przełożyły się inwestycje w internet, którego dynamika również pozostaje wyższa od rynkowej. Z analizy wolumenowej wynika, że budżety internetowe wzrosły o blisko 419 mln zł. Nieco spowolniła dynamika budżetów przeznaczanych na telewizję. Wolumenowo inwestycje telewizyjne wzrosły o niemal 148 mln zł. Dodatnią dynamikę odnotowaliśmy ponadto w dziennikach. Jedynym medium o wyniku ujemnym w 2023 r. są magazyny, ze spadkiem o blisko 10,5 mln zł.

Wykres 3. Zmiany wartości reklamy w klasach mediów w latach 2022 – 2023

Pierwszy plan bez selekcji. Dzieci z niepełnosprawnościami twarzami kampanii biegowej

Wykres 4. Dynamika zmian w klasach mediów, 2023 vs 2022

Słuchaj podcastu NowyMarketing

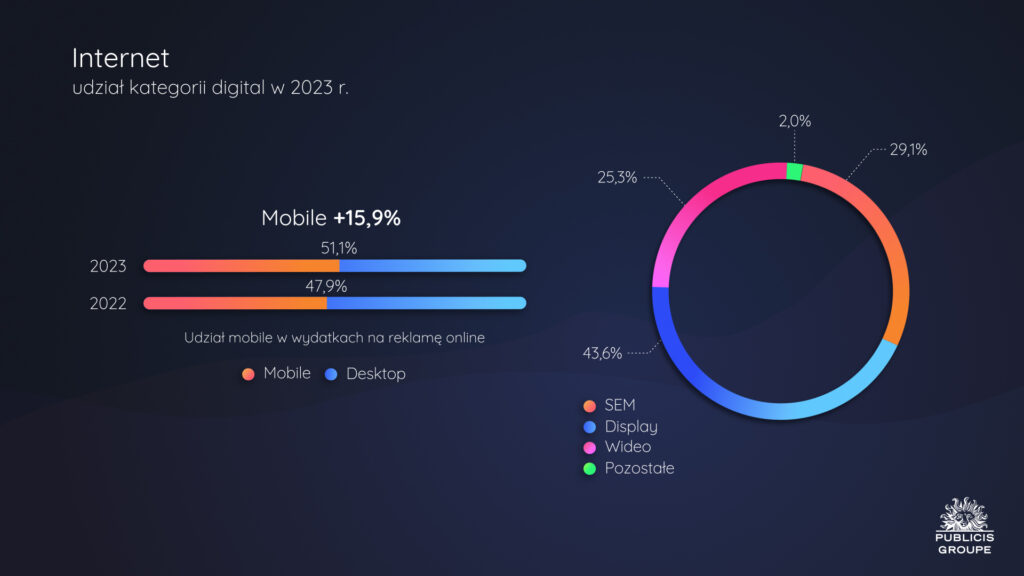

W 2023 roku internet był największym medium w Polsce pod względem przychodów reklamowych. Z analiz Publicis Groupe wynika, że od stycznia do grudnia 2023 r. wartość inwestycji reklamowych w internecie (nie uwzględniając wydatków na ogłoszenia) wyniosła prawie 5,3 mld zł, co oznacza wzrost o 8,6% rok do roku. Ponadto udział internetu w rynku reklamy wzrósł do 44,2%, a różnica między udziałem internetu a telewizji wyniosła 5,3 punktów procentowych. Najszybciej rosła reklama video – o 20,4%, wolniej w wyszukiwarkach – o 11,2%, a reklama display odnotowała natomiast niewielki wzrost, o 0,6%. W okresie od stycznia do grudnia 2023 r. 66% adkontaktów wygenerowanych przez reklamę digital pochodziło z kanału mobile. Jednocześnie w tym okresie udział reklamy mobilnej w przychodach z reklamy online przekroczył 51% i jest wyższy od ubiegłorocznego o 3,2 p.p. Z analiz Publicis Groupe wynika, że po czterech kwartałach 2023 r. wartość budżetów reklamowych przypadająca na mobile zwiększyła się o 15,9%. Czwarty kwartał 2023 r. był trzecim z rzędu, kiedy Google zaliczył wzrost globalnych przychodów reklamowych, o 11%, tym samym w 2023 r. globalne przychody reklamowe zwiększyły się o 6%. W tym okresie globalne przychody z SEM wzrosły o 7,7%, zaś z YouTube’a o 7,8%, zmalały natomiast przychody z GDN o 4,5% (Źródło: raport giełdowy Alphabet). Z kolei Meta utrzymała dynamikę z poprzedniego kwartału i zwiększyła globalne przychody o 23,8%, co dało 16,1% wzrostu w całym roku (Źródło: raport giełdowy Mety). W Europie Meta odnotowała trzeci z kolei wzrostowy kwartał, z dynamiką sięgającą 32,7% (wobec niskiej bazy ubiegłorocznej, kiedy w trzecim kwartale przychody Mety spadły o 15,5%), co daje w całym 2023 r. wzrost o 20,1% w naszym regionie. Meta wprowadziła model subskrypcyjny, który jednak zdaniem Europejskiej Organizacji Konsumentów (BEUC) jest sprzeczny z unijnymi przepisami i niejako zmuszał użytkowników do wyboru bezpłatnej wersji z reklamami, po pierwsze wysoką ceną, a także krótkim czasem na podjęcie decyzji (w przeciwnym razie użytkownik mógł stracić dostęp do swojego konta i możliwość korzystania z aplikacji). W opinii BEUC, Meta w dalszym ciągu może zbierać i wykorzystywać dane użytkowników do innych celów, pomimo wykupienia subskrypcji.

Wykres 5. Udział poszczególnych kategorii reklamy w wydatkach na reklamę digital w pierwszych trzech kwartałach 2023

Wielkość rynku reklamy telewizyjnej analitycy Grupy Publicis oszacowali w okresie od stycznia do grudnia 2023 r. na przeszło 4,65 mld zł, co oznacza wzrost o 3,3% rok do roku. Pozytywna tendencja wzrostowa, która panowała przez 3 kwartały, uległa w końcówce roku spowolnieniu. Inwestycje w reklamę w telewizji urosły zaledwie o 0,4%, podczas gdy po trzech kwartałach odnotowywaliśmy wzrost na poziomie 4,6%. Jednocześnie kurczy się dostępne inventory reklamowe: w 2023 r. liczba wygenerowanych ratingów zmniejszyła się o 3,2% rok do roku (spoty, in home+OOH, EqGRP A16-59). W 2023 r. średni czas oglądania telewizji (ATV) był niższy niż w 2022 r. o prawie 12 minut (A1659). Widzowie spędzali przez telewizorami blisko 3 godziny i 21 minut, z czego około pół godziny przeznaczali na kanały bądź źródła sygnału, które nie są dostępne w ramach reklamy telewizyjnej. Pod względem wolumenu wzrostu budżetów telewizyjnych, na pierwszym miejscu uplasował się sektor żywność (więcej o ponad 96,3 mln zł, dynamika 16,2%). Drugim sektorem o największym wolumenie wzrostu był sektor higiena i pielęgnacja, który zwiększył budżety o 51,4 mln zł (dynamika 15,5%). Zaraz za nim znalazł się sektor farmaceutyczny (więcej o 35,5 mln zł, dynamika 4,2%).

Radio cieszy się obecnie ogromnym zainteresowaniem reklamodawców i ma za sobą doskonały rok. Dzięki wzmożonemu popytowi oraz inflacji, inwestycje reklamowe w to medium wzrosły na przestrzeni 2023 r. aż o 12,1% (tj. o ponad 95 mln zł). Największy wzrost wolumenu budżetów odnotowaliśmy w przypadku lidera rynku radiowego, czyli sektora handel – o ponad 38,1 mln zł (więcej o 10,5%). Na rynek reklamy radiowej powrócił sektor motoryzacja – drugi pod względem wolumenu wzrostu (więcej o 21,7 mln zł, dynamika 39,2%), zaś na trzecim miejscu znalazł się sektor pozostałe – ze wzrostem o 11,4 mln zł (dynamika 12,1%, głównie wzrosły wydatki instytucji politycznych oraz reklam społecznych).

Od stycznia do grudnia 2023 r. inwestycje reklamowe na reklamę zewnętrzną były o 17% wyższe niż przed rokiem i podobnie jak w poprzednim roku, ten wzrost został wygenerowany przede wszystkim na nośnikach digitalowych. Z analiz Publicis Groupe i IGRZ wynika, że udział nośników digitalowych w przychodach reklamowych wzrósł z 19,4% w 2022 r. do 24,7% w 2023 roku. Największy wolumenowy wzrost inwestycji reklamowych nastąpił w przypadku telekomunikacji – o 11,9 mln zł (dynamika 27,1%). Na drugim miejscu uplasował się w sektor żywność, który przeznaczył na reklamę zewnętrzną o ponad 11,2 mln zł więcej rok do roku (dynamika 60,1%). Na trzecim miejscu pod względem wolumenu wzrostu znalazł się sektor napoje i alkohole, ze wzrostem o prawie 10,8 mln zł (dynamika 71,2%).

Według analityków Publicis Groupe, inwestycje reklamowe w magazynach zmalały w okresie od stycznia do grudnia 2023 r. o 5,7%, to jest o prawie 10,5 mln zł. Suma stron w magazynach skurczyła się o 10,6%. Sektorem o największym wolumenowym spadku był sektor handel (mniej o 6,8 mln zł, dynamika -21,1%). Drugi pod względem wolumenu spadku był sektor media, który zredukował inwestycje reklamowe o ponad 3,4 mln zł (dynamika -27,4%), za nim – ze spadkiem sięgającym prawie 2,1 mln zł – uplasował się sektor produkty farmaceutyczne, leki (dynamika -6,9%).

W 2023 r. przychody reklamowe netto w kinach oszacowane zostały na poziomie przeszło 190,7 mln zł, co stanowi o 21,7% więcej niż w roku ubiegłym. W porównaniu do 2019 r., czyli przed kryzysem wywołanym pandemią, poziom przychodów w 2023 r. jest już wyższy aż o 18,6%. W pierwszej piątce sektorów z największym udziałem w wydatkach na reklamę kinową znalazły się: media, finanse, motoryzacja, handel oraz żywność. Pod względem wolumenu wzrostu wyróżniał się sektor finanse, który zwiększył inwestycje reklamowe o prawie 8,9 mln zł (dynamika 51,1%).

W okresie od stycznia do grudnia 2023 r. inwestycje na reklamę w dziennikach wzrosły rok do roku o 1,2%, to jest o 1,5 mln zł. Branżą o największym wolumenowym wzroście inwestycji reklamowych był sektor pozostałe (będący największym sektorem reklamującym się w dziennikach, obejmujący m.in. usługi dla biznesu, reklamę społeczną, fundacje, partie polityczne, nieruchomości i edukację), który zwiększył inwestycje reklamowe o blisko 5,6 mln zł (dynamika 11,7%). Drugi pod względem wzrostu wolumenu był sektor podróże i turystyka, hotele i restauracje, w przypadku którego podwyżka budżetu reklamowego sięgnęła ponad 1,2 mln zł (dynamika 14,5%). Na trzecim miejscu, z nieco mniejszym wzrostem, uplasował się komputery i audio video. Tu wzrost wyniósł 0,7 mln zł (dynamika 100,6%).

Udział mediów w przychodach z reklamy

W konsekwencji zróżnicowanej dynamiki zmian poszczególnych klas mediów, zmienia się także ich udział w rynku. Odkąd w roku 2021 internet wyprzedził telewizję, z każdym kolejnym kwartałem obserwujemy umocnienie tej tendencji. Udziały internetu w mediamiksie wzrosły z 43,6% do 44,2%, zaś telewizji spadły z 40,3% do 38,9%. Jednak nie tylko udziały internetu rosną. W dalszym ciągu wzrasta udział radia oraz reklamy zewnętrznej – oba o 0,4 p.p. Ponadto swoją pozycję w dalszym ciągu umacnia kino, które zwiększyło swój wynik z 1,4% do 1,6%. Udział dzienników spadł z 1,1% do 1%, zaś magazynów zmalał z 1,6% do 1,4%.

Wykres 6. Udział klas mediów w rynku reklamowym, 2023 vs 2022

![Publicis Groupe: Rynek reklamy wzrósł o 7% w 2023 roku [RAPORT]](https://nowymarketing.pl/wp-content/uploads/2024/02/Publicis-Groupe-cover-photo-360x0-c-default.png)