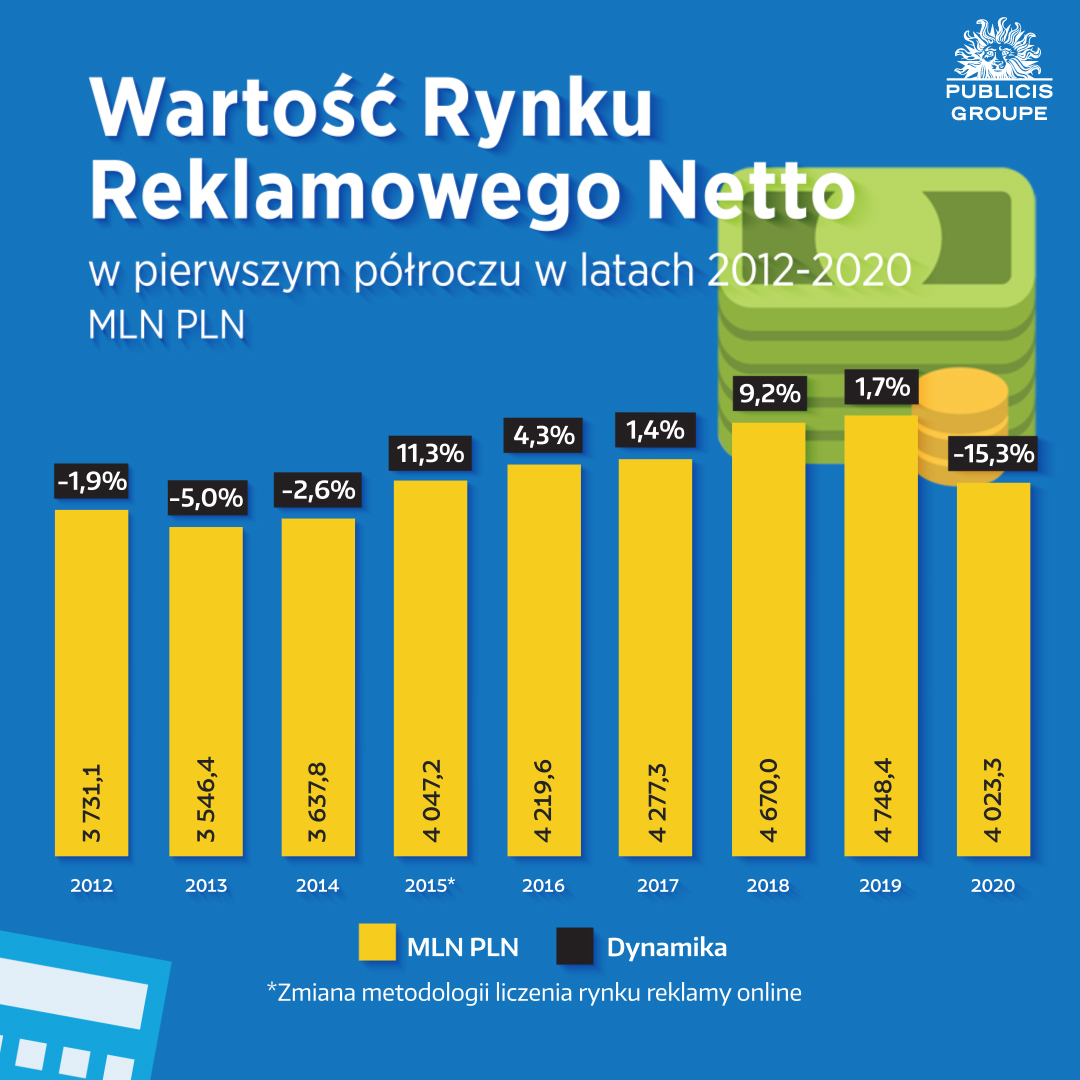

Wykres 1. Wartość rynku reklamowego netto w pierwszym półroczu w latach 2012 – 2020

Sektory reklamowe

Po dwóch kwartałach 2020 r. rynek reklamy w Polsce zmniejszył wartość o 15,3% względem roku poprzedniego. Czternaście sektorów zredukowało swoje inwestycje reklamowe, a jedynie dwa zintensyfikowały. Wydatki na reklamę wzrosły w dwóch najmniejszych sektorach: komputery i audio video (+9,8%) oraz produkty do użytku domowego (+1,3%). Największe wolumenowe spadki wygenerowały trzy sektory: finanse, żywność i motoryzacja. W branży finansowej wydatki reklamowe bardzo mocno ograniczyły instytucje pożyczkowe, tj. Vivus, Provident czy Creamfinance. Wśród banków największą redukcję zaobserwowaliśmy w przypadku Credit Agricole, Nest Bank czy też BNP Paribas. Za spadki w sektorze żywności w głównej mierze odpowiedzialne były redukcje budżetów w kategoriach takich jak czekoladki i bombonierki; ciasta, ciastka, batony; lody oraz przekąski. Jeśli chodzi o reklamodawców, dużo mniej niż przed rokiem wydali Ferrero, Unilever, Wawel Kraków, Wedel. W branży motoryzacyjnej wydatki reklamowe najmocniej ograniczyły marki samochodów osobowych, m in.: Skoda, Seat, Toyota, Opel, Fiat. Kategoria stacje benzynowe zanotowała wzrost, dzięki dużym wydatkom PKN Orlen oraz Grupy Lotos.

Zobacz również

Wykres 2. Wydatki poszczególnych sektorów reklamowych, H1 2020 vs H1 2019

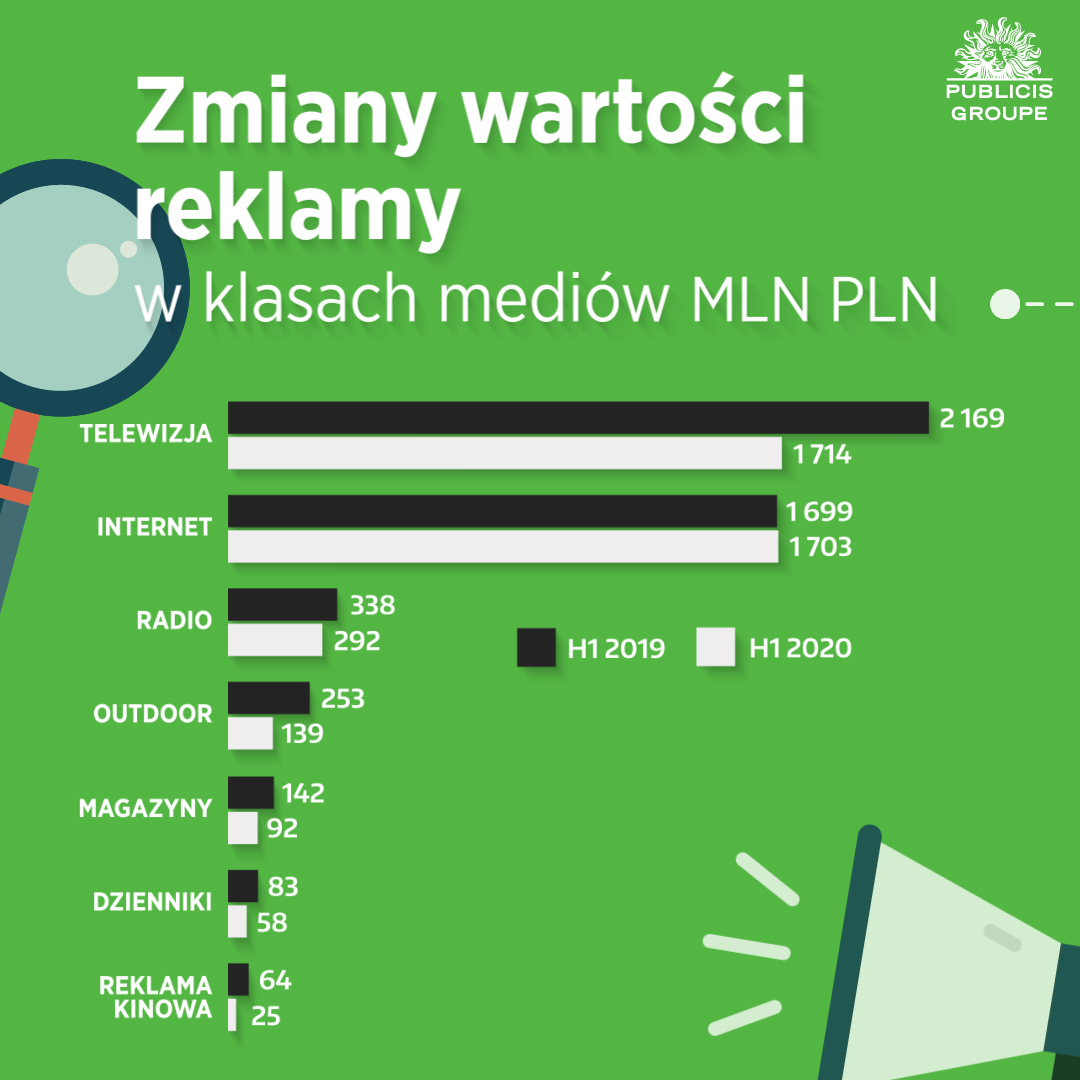

Kanały komunikacji

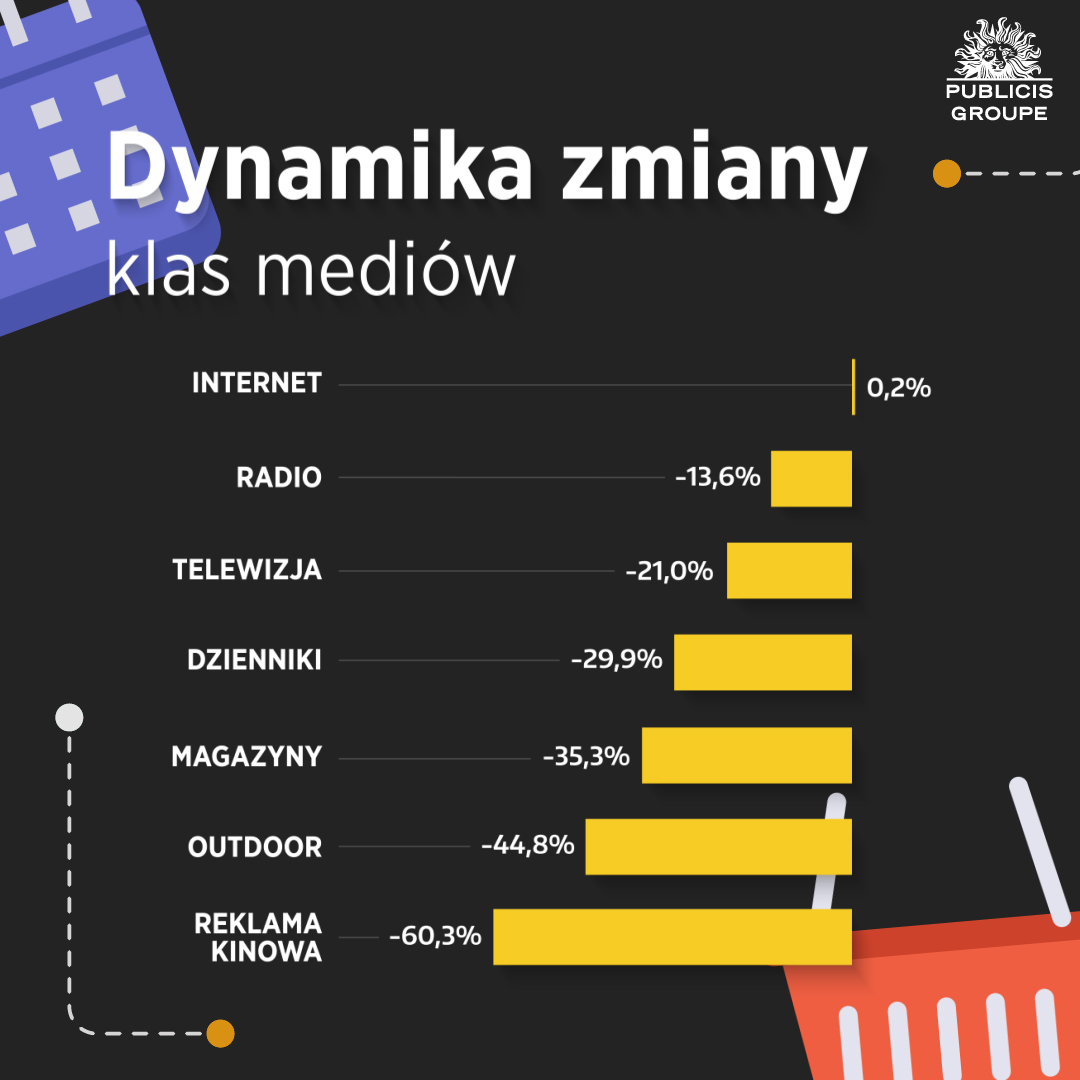

W pierwszym półroczu spadki zanotowały wszystkie media z wyjątkiem internetu. Reklama online wygenerowała nieznacznie większy budżet, bo o 0,2%. Telewizja i radio straciły odpowiednio 21,0% oraz 13,6%, zaś dzienniki i magazyny 29,9% i 35,3%. Najsilniejszą ujemną dynamikę zanotowały kina – wydatki reklamowe niższe o 60,3% to efekt decyzji rządu o czasowym zawieszeniu działalności kin od 12 marca. W drugim kwartale kina były zamknięte. Analizując wolumen, najwięcej straciła telewizja – załamanie rynku w drugim kwartale spowodowało, że przychody stacji telewizyjnych łącznie po sześciu miesiącach były niższe aż o 456 mln zł względem poprzedniego roku.

T-Mobile prezentuje szkolenia „Cyfrowy świat dla każdego”: idealny prezent na święta

Wykres 3. Zmiany wartości reklamy w klasach mediów w latach 2019 – 2020

Wykres 4. Dynamika zmian w klasach mediów, H1 2020 vs H1 2019

Słuchaj podcastu NowyMarketing

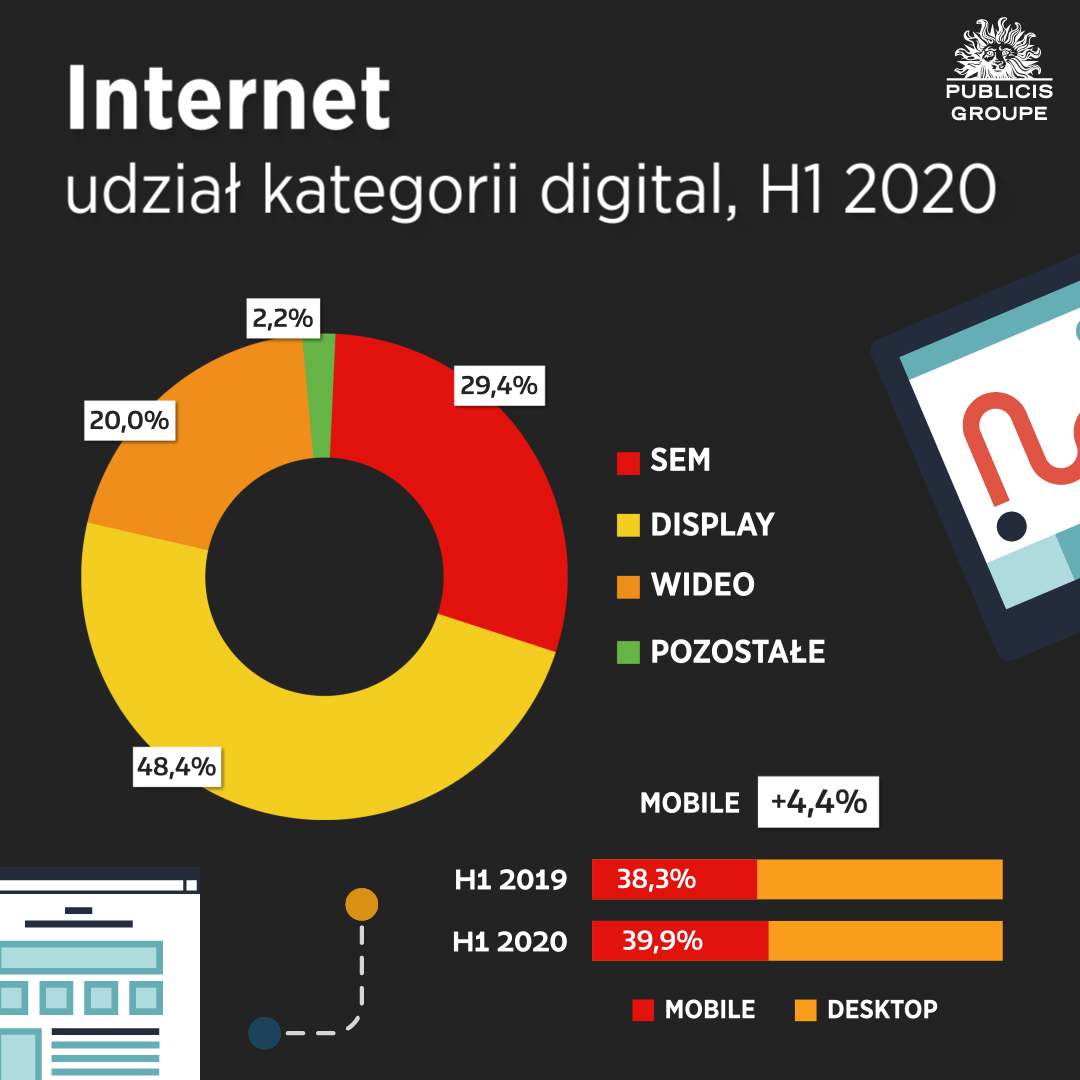

Wartość wydatków na reklamę internetową (nie uwzględniając ogłoszeń) wzrosła w okresie od stycznia do czerwca o 0,2%, dając wynik ponad 1,7 mld zł., czyli jedynie o 3,2 mln zł więcej niż przed rokiem. W drugim kwartale bieżącego roku pierwszy raz w historii internet zanotował spadek wydatków reklamowych (-5,5%). W czasie lockdownu konsumpcja internetu wyraźnie wzrosła, jednak cięcia budżetów reklamowych dotknęły nawet digital. Spadki były zdecydowanie mniejsze niż w innych mediach, dlatego internet wyraźnie umocnił swoją pozycję na rynku reklamy, a w drugim kwartale miał większy udział w mediamiksie niż telewizja. Kryzys wywołany przez COVID-19 przerwał kilkuletni trend wzrostowy wielu wydawców internetowych. Redukcje budżetów zaobserwowaliśmy także w przypadku dotychczasowego lidera wzrostu, czyli Facebooka.

Wykres 5. Udział poszczególnych kategorii reklamy w wydatkach na reklamę digital po pierwszym półroczu 2020 r.

Wartość budżetów telewizyjnych spadła po sześciu miesiącach 2020 r. o 455,6 mln zł, czyli 21%. Średni czas oglądania telewizji mocno wzrósł w kwietniu i maju, z powodu zamknięcia szkół, placówek kultury, restauracji, usług oraz odwołania imprez masowych. Najmocniej wzrosła oglądalność kanałów dla dzieci oraz kanałów informacyjnych. Niestety za wzrostem oglądalności nie poszły budżety reklamowe. Mimo dobrej oglądalności liczba wygenerowanych ratingów spadła o 13,3% (spoty, EqGRP 16-49). Zarówno w kwietniu, jak i maju nadawcy telewizyjni mieli problem z wypełnieniem bloków reklamowaych, nawet w przypadku kanałów TOP4. Po ogłoszeniu lockdownu wielu reklamodawców zdecydowało się na obniżenie budżetów albo anulowanie całych kampanii. W drugim kwartale przychody reklamowe nadawców telewizyjnych spadły aż o 35,4%.

W analizowanym okresie wszystkie sektory ograniczyły swoje wydatki reklamowe. Jeśli chodzi o wolumen, najsilniej spadły inwestycje sektorów: żywność (-87 mln zł, dynamika -24,2%), finanse (-83 mln zł, przy dynamice -48,1%) oraz motoryzacja (-50,2 mln zł, dynamika -38,6%).

Po sześciu miesiącach 2020 r. wartość budżetów radiowych wyniosła 292,4 mln zł i spadła o 13,6% względem analogicznego okresu poprzedniego roku. W drugim kwartale radio mocno odczuło skutki pandemii. Wydatki reklamowe zostały zredukowane o 43% w kwietniu i 36% w maju. Wybuch pandemii i wprowadzenie lockdownu przełożyło się na anulację bądź przesunięcie wielu kampanii. W okresie od stycznia do czerwca jedynie cztery sektory zwiększyły wydatki w radiu. Bardzo pozytywnie zaskoczyła branża finansowa, która wydała o 1,7 mln zł więcej niż prze rokiem (+14,3%). Ponadto inwestycje reklamowe zintensyfikowały: produkty farmaceutyczne i leki, komputery i audio video oraz produkty do użytku domowego. Najsilniejszy negatywny wpływ na rynek radiowy miały dwa sektory: motoryzacja (-11,1 mln zł, dynamika -25,2%) oraz czas wolny (-7,8 mln zł, przy dynamice -50,9%).

Po dwóch kwartałach 2020 r. wpływy reklamowe operatorów reklamy zewnętrznej spadły o 44,8% czyli o 113,1 mln zł. Drugi kwartał był dla OOH największym kryzysem w historii powadzenia monitoringu. Z rynku zniknęło ponad 2/3 budżetów. Po wprowadzeniu ograniczeń dotyczących przemieszczania się, w połowie marca nośniki reklamy zewnętrznej straciły dużą część widowni i reklamodawcy zaczęli odwoływać kampanie. Jeśli chodzi o sektory, największą redukcję inwestycji reklamowych odnotowaliśmy w przypadku branży mediowej (-22,1 mln zł; dynamika -65,5%). Jest to przede wszystkim efekt cięć budżetów dystrybutorów filmów: Kino Świat, Next Film czy UIP. Inne sektory, które zredukowały inwestycje w reklamę zewnętrzną to: żywność (16,2 mln mniej, przy dynamice -62,0%); handel (12,2 mln mniej, dynamika -32,2%); napoje i alkohole (9,4 mln mniej, dynamika -62,8%), czas wolny (mniej o 7,9 mln, przy dynamice -51,2%).

Wydatki w magazynach po sześciu miesiącach br. były o 50 mln zł niższe niż rok wcześniej (dynamika -35,3%). Sektorem, który stracił najwięcej okazała się higiena i pielęgnacja. Branża wydała w magazynach 11,7 mln mniej niż w 2019 (dynamika -46,4%). Sporo, bo odpowiednio 8,0 mln zł (dynamika -44,7%) i 6,5 mln zł (dynamika -29,5%), straciły także ważne dla medium sektory odzież i dodatki oraz produkty farmaceutyczne i leki. W głównej mierze za spadki odpowiedzialne są redukcje budżetów takich firm jak Ziaja, Aflofarm, Dax Cosmetics w sektorze higiena i pielęgnacja; oraz Vistula Group i Apart w sektorze odzieży i dodatków, a także Hasco-Lek w sektorze produkty farmaceutyczne, leki. Wydatki w dziennikach spadły ogółem o 29,9%, czyli o 24,8 mln zł. Najsilniejsze redukcje budżetów zaobserwowaliśmy w kwietniu i maju. Kolejny kwartał z rzędu największy udział w spadku medium miał sektor produkty farmaceutyczne i leki. Jego inwestycje w prasie codziennej skurczyły się po sześciu miesiącach o 5,2 mln złotych (dynamika -61%). Słabo wypadł także sektor czas wolny – 5,9 mln złotych mniej (dynamika -67,4%). W pierwszym półroczu jedynie jeden sektor wydał więcej niż przed rokiem. Sektor higiena i pielęgnacja zainwestował w reklamę niecałe 100 tys. więcej (+10,1%). Dzienniki straciły w drugim kwartale mniej niż magazyny, dzięki dużym wydatkom na promocję Kancelarii Prezesa Rady Ministrów. W drugim kwartale był to największy reklamodawca w prasie codziennej.

Od 12 marca kina przestały generować przychody ze względu na decyzję rządu o czasowym zawieszeniu działalności placówek kultury. Kina działając na nowych zasadach mogły być ponownie otwierane od 6 czerwca. Wszystkie sieci kinowe zdecydowały jednak, iż otworzą kina w późniejszym terminie. W oświadczeniach można przeczytać, że powodem tej decyzji był brak szczegółowych wytycznych sanitarnych oraz niepotwierdzone daty nadchodzących premier filmowych. Bez dobrego repertuaru kina nie były bowiem w stanie generować zysków. Kina nie zostały otwarte w czerwcu, więc w drugim kwartale branża kinowa nie wygenerowała praktycznie żadnych przychodów z reklamy. Jedynie kilka kin sieci Multikino wznowiło działalność 19 czerwca. Sieć Helios otworzyła się na początku lipca, zaś otwarcie kin Multikina i Cinema City w całej Polsce nastąpiło dopiero 22 lipca.

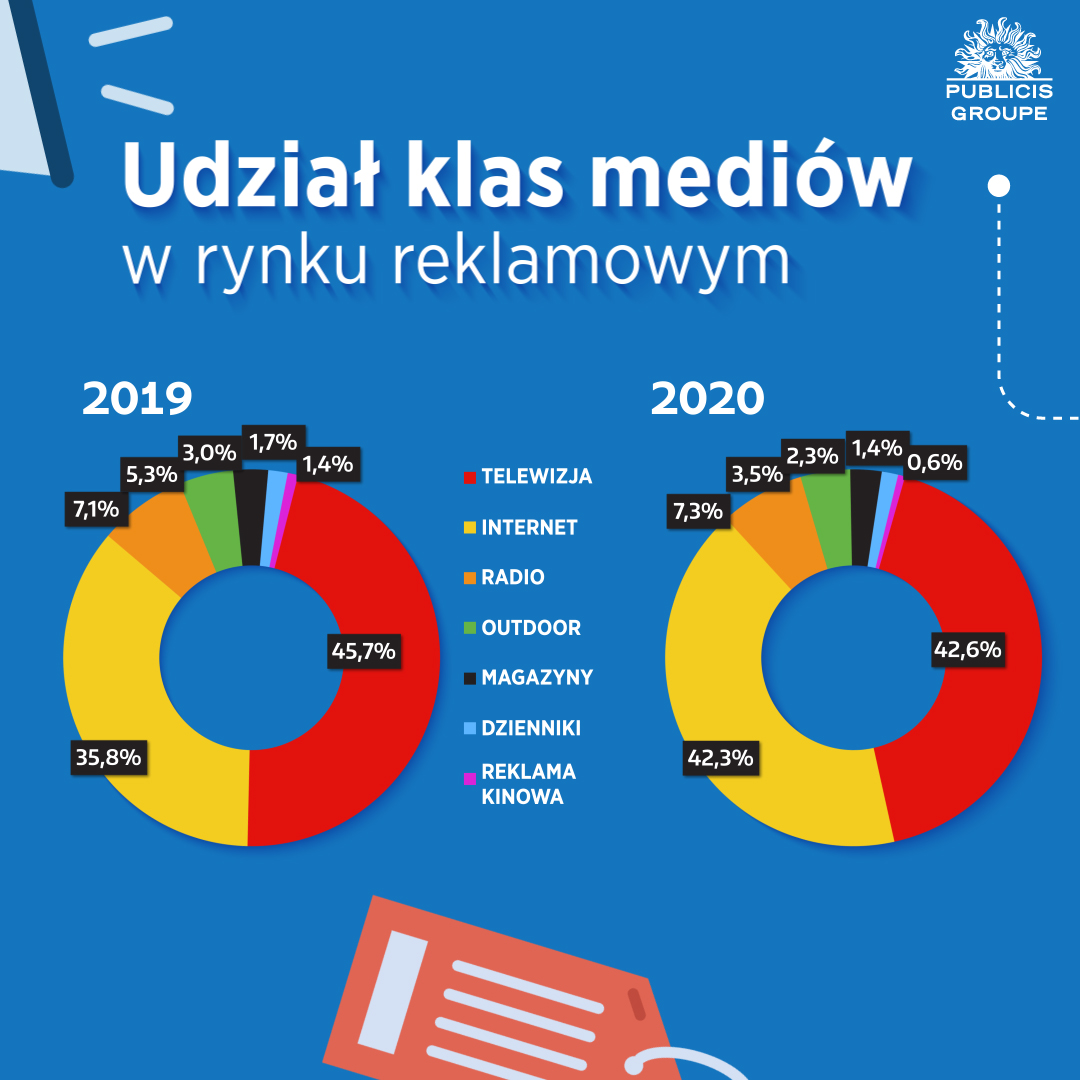

W konsekwencji różnej dynamiki zmian poszczególnych klas mediów zmienia się ich udział w rynku. W pierwszym półroczu wzrosła jedynie wartości inwestycji w reklamę internetową. Dlatego też internet najmocniej zwiększył swój udział w mediamiksie. W samym drugim kwartale pierwszy raz w historii wydatki na internet przewyższyły wydatki na telewizję. W całym półroczu odsetek budżetów przeznaczanych na reklamę online wzrósł aż o 6,5 pkt proc. z 35,8% do 42,3%. Udział reklamy radiowej wzrósł nieznacznie z 7,1% do 7,3%. Pozostałe media zmniejszyły swój udział w mediamiksie. Najwięcej straciła telewizja, której udział spadł o 3,1 pkt proc. z 45,7% do 42,6%.

Wykres 6. Udział klas mediów w rynku reklamowym, H1 2020 vs H1 2019

Iwona Jaśkiewicz-Kundery

chief investment officer, Publicis Groupe Polska

Wartość rynku reklamowego w Polsce po pierwszym półroczu 2020 r. wyniosła 4 mld zł, co oznacza spadek o 15,3%, czyli o 725,1 mln zł względem poprzedniego roku. Najsłabszymi miesiącami pod kątem dynamiki były kwiecień i maj – spadki o ponad 30% to efekt tzw. lockdownu oraz kryzysu spowodowanego przez COVID-19. W każdym z tych miesięcy reklamodawcy ograniczyli wydatki o około 300 mln zł. Czerwiec przyniósł poprawę sytuacji, jednak wydatki niższe o 15,4% to wciąż bardzo słaby wynik.

Po sześciu miesiącach 2020 r. spadki zanotowały wszystkie media z wyjątkiem internetu. Reklama online wygenerowała nieznacznie większy budżet, bo o 0,2%. W przypadku pozostałych mediów odnotowaliśmy spadki. Telewizja i radio straciły odpowiednio 21% oraz 13,6%, zaś dzienniki i magazyny 29,9% i 35,3%. Najsilniejszą ujemną dynamikę zanotowały kina – wydatki reklamowe niższe o 60,3% to efekt decyzji rządu o czasowym zawieszeniu działalności kin od 12 marca.

Odnosząc się do poszczególnych sektorów obserwujemy, że aż czternaście sektorów zredukowało swoje inwestycje reklamowe, a jedynie dwa zintensyfikowały. Wydatki na reklamę wzrosły w dwóch najmniejszych sektorach: komputery i audio video (+9,8%) oraz produkty do użytku domowego (+1,3%). Największe wolumenowe spadki wygenerowały trzy sektory: finanse, żywność, motoryzacja.

Dane makro dla Polski za kwiecień i maj pokazały skalę kryzysu gospodarczego wywołanego koronawirusem. W kwietniu sprzedaż detaliczna spadła o 22,9%, zaś produkcja przemysłowa o 24,6%. Niespełna dwa miesiące ograniczeń w przemieszczaniu się oraz korzystaniu ze sklepów i usług miały bardzo negatywny wpływ na gospodarkę oraz rynek reklamy. W drugim kwartale 2020 r. wartość produktu krajowego brutto w Polsce spadła o 8,2%. Od czerwca wskaźniki ekonomiczne w Polsce stopniowo wracają do poziomów z poprzedniego roku, jednak jest już pewne, iż bieżący rok będzie najgorszym rokiem dla polskiej gospodarki od początku prowadzenia statystyki PKB (pod kątem dynamiki rdr).

Po kilku miesiącach walki z pandemią sytuacja wydaje się wstępnie opanowana. Świat uczy się życia w nowej rzeczywistości. Polska i inne kraje europejskie wypracowały sposoby zahamowania rozprzestrzeniania się wirusa. Oczywiście liczba zakażeń w Polsce rośnie i ciężko przewidzieć jak pandemia rozwinie się jesienią, jednak wydaje się, że wprowadzenie drugiego lockdownu w całym kraju jest mało prawdopodobne. Ograniczenia, tzw. żółte i czerwone strefy, są raczej lokalne, nakładane na powiaty z największą liczbą zakażeń. Sytuacja wydaje się na tyle opanowana, iż możemy pozwolić sobie na przyjęcie jednego scenariusza dla rozwoju rynku reklamy w Polsce w bieżącym roku.

Zakładamy, że jesienią nie pojawią się nowe ogólnokrajowe ograniczenia i zarówno gospodarka jak i rynek reklamy będą stopniowo się odbudowywać. Przewidujemy, iż od września budżety reklamowe zaczną wracać do poziomów z poprzedniego roku. Oczywiście w skali całego roku rynek reklamy odnotuje największy spadek od 2009 r. Prognozujemy, że w 2020 r. budżety reklamowe zostaną łącznie zredukowane o ponad 850 mln zł, z czego 450 mln zł w telewizji, tym samym wartość rynku reklamy w Polsce spadnie o 8,7%.