Podobnie jak we wcześniejszych okresach raportowania, czynnikiem, który wywarł największy pozytywny wpływ na kondycję rynku reklamy, był wzrost wydatków reklamowych sektora produkty farmaceutyczne, leki, jak również wzrost wydatków sektora FMCG, wreszcie wzrost wydatków lidera rynku reklamowego – branży handlowej.

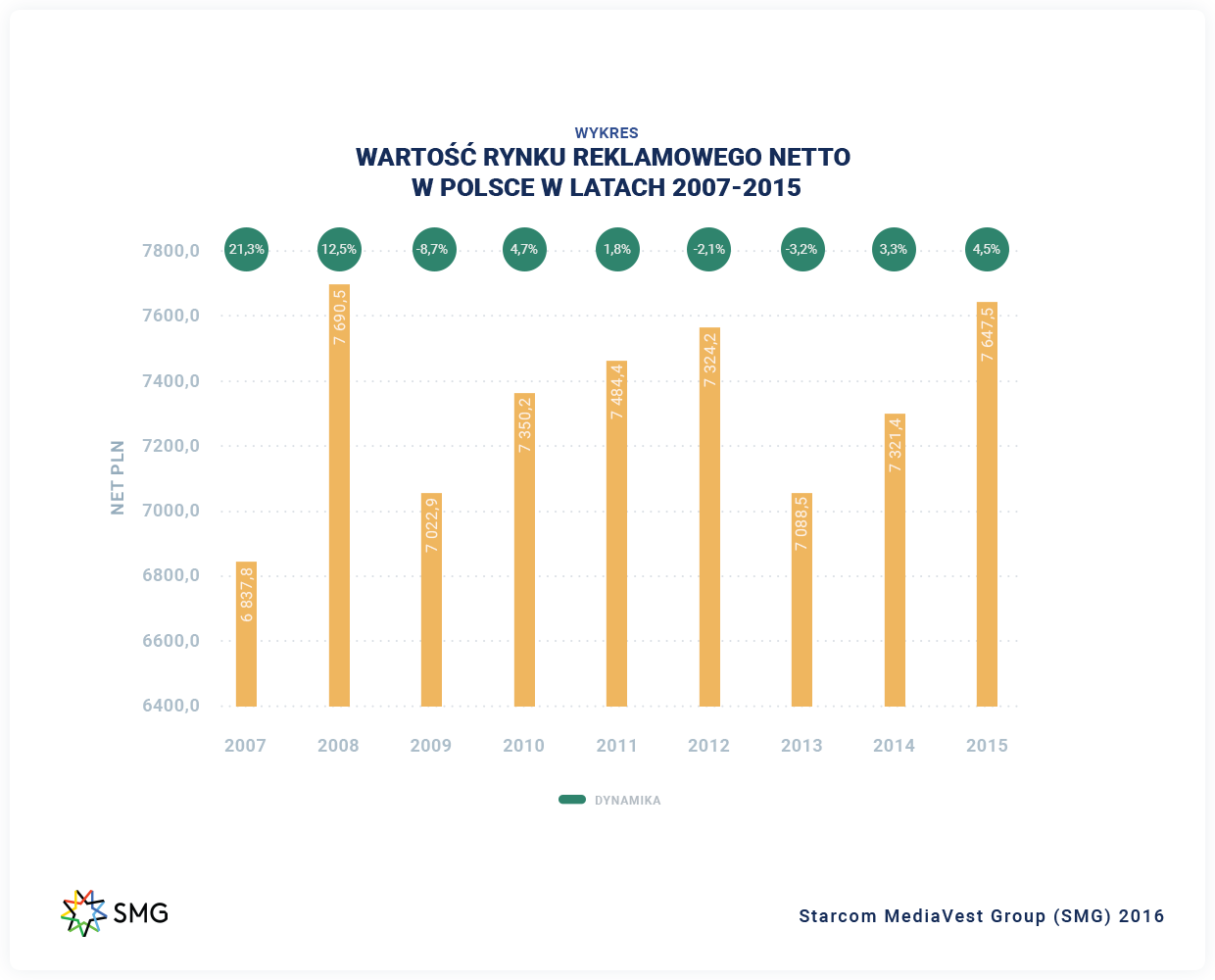

Według raportu SMG druga połowa 2015 roku dla rynku reklamowego w Polsce okazała się znacznie lepsza od pierwszej. W rezultacie dynamika wydatków w całym 2015 r. sięgnęła 4,5%,. Analitycy SMG szacują wartość polskiego rynku na ponad 7 mld 647 mln złotych.

Zobacz również

WYKRES 1: Dynamika i wartość rynku reklamowego w 2015 r. w porównaniu do lat poprzednich

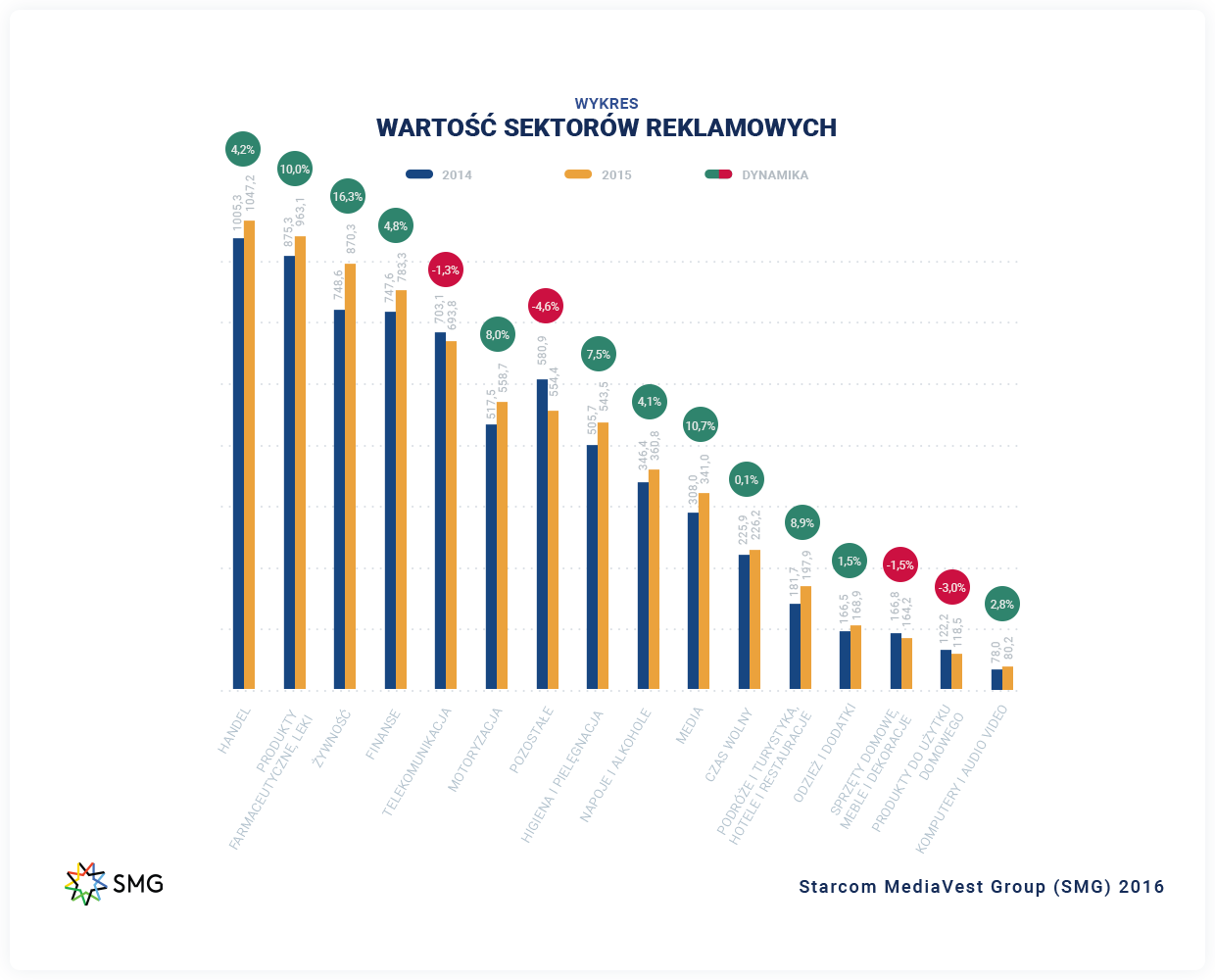

1. Sektory reklamowe

Jak wynika z raportu SMG w 2015 roku najwyższy wolumenowy wzrost wydatków odnotowany został w przypadku sektora żywność, który przeznaczył na reklamę więcej o 121,7 mln złotych (dynamika 16,3%). Najaktywniejsze reklamowo w 2015 r. były kategorie: czekolada i wyroby czekoladowe. Wydatki w tej kategorii, po spadkach w pierwszym półroczu 2015 r., w drugim bardzo przyspieszyły. Drugą kategorią żywnościową pod względem aktywności były przetwory i przyprawy, a trzecią produkty mleczne.

Uczucie, które trwa: zestawy LEGO Botanicals polecają się na Walentynki

Sektor farmaceutyczny także charakteryzował się dużym wolumenem wzrostu w 2015 r. W okresie od stycznia do grudnia producenci farmaceutyków wydali na reklamę o blisko 87,8 mln więcej niż w przed rokiem (dynamika wydatków wyniosła 10%). Według analiz SMG w 2015 r. odnotowany został przede wszystkim istotny wzrost wydatków na reklamę witamin, środków pobudzających odporność, a w dalszej kolejności rosły budżety przeznaczone na reklamowanie środków przeciw przeziębieniu i przeciwbólowych, oraz środków wspomagających układ trawienny i środków odchudzających. Największym reklamodawcą tego sektora i całego polskiego rynku reklamowego pozostaje niezmiennie Aflofarm Farmacja Polska.

Słuchaj podcastu NowyMarketing

Ubiegły rok był także niezwykle udany pod względem wydatków segmentu FMCG. Nakłady reklamowe tego sektora świadczą o prosperity na rynku. Budżety sektora dóbr szybkozbywalnych wzrosły o 170,2 mln złotych w stosunku do 2014 r. (dynamika wzrostu 9,9%). Aktywność reklamową zwiększały trzy z czterech branż FMCG: wspomniany już sektor żywność, sektor higiena i pielęgnacja (więcej o 7,5%, tj. o 37,8 mln złotych) oraz sektor napoje i alkohole, który wydał o 14,4 mln zł więcej niż przed rokiem (dynamika 4,1%). Wydatki reklamowe zmniejszył jako jedyny sektor produkty do użytku domowego – spadek o 3%, tj. o 3,6 mln złotych.

Branża handlowa choć w dalszym ciągu będąca liderem wydatków na rynku reklamy zwolniła tempo wydatków w czwartym kwartale. Roczna dynamika wydatków sięgnęła 4,2%, co oznacza wydatki większe o 41,8 mln złotych, a to stanowi mniej niż połowę wzrostu wydatków farmacji.

Prócz wspomnianych wyżej sektorów siedem innych zwiększyło inwestycje reklamowe łącznie o 128,5 mln złotych. Byli to reklamodawcy z sektorów finanse, telekomunikacja, motoryzacja, media oraz branża turystyczna, odzieżowa, a także komputery i audio video. Wydatki sektora czas wolny pozostały na poziomie porównywalnym do 2014 r.

Wydatki czterech sektorów zmalały w okresie od stycznia do grudnia 2015 r. o 42 mln złotych, negatywnie oddziałując na dynamikę rynku reklamy. Prócz wspomnianych powyżej produktów do użytku domowego, swoje wydatki reklamowe obniżyły także sektory telekomunikacja, sprzęty domowe, meble i dekoracje, a także sektor pozostałe (z uwagi na mniejsze wydatki związane z usługami edukacyjnymi, materiałami budowlanymi i nieruchomościami).

WYKRES 2: Dynamika i wartość wydatków reklamowych w poszczególnych sektorach po IV kw 2015 r. w porównaniu do 2014 r.

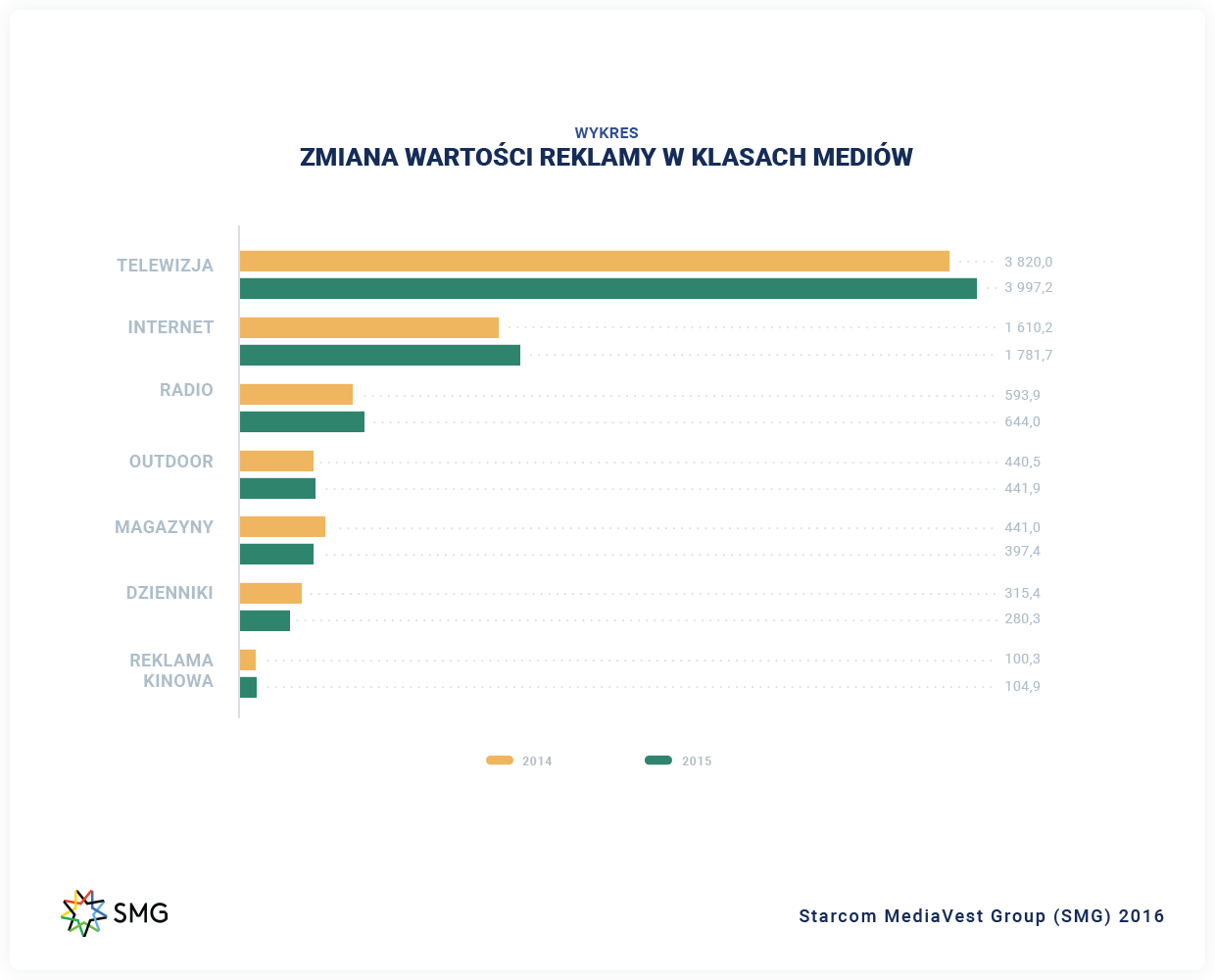

2. Kanały komunikacji

W 2015 roku wszystkie media z wyjątkiem prasy odnotowały dodatnią dynamikę przychodów reklamowych.

WYKRES 3: Zmiana wartości reklamy w poszczególnych kanałach komunikacji w 2015 r. vs 2014 r.

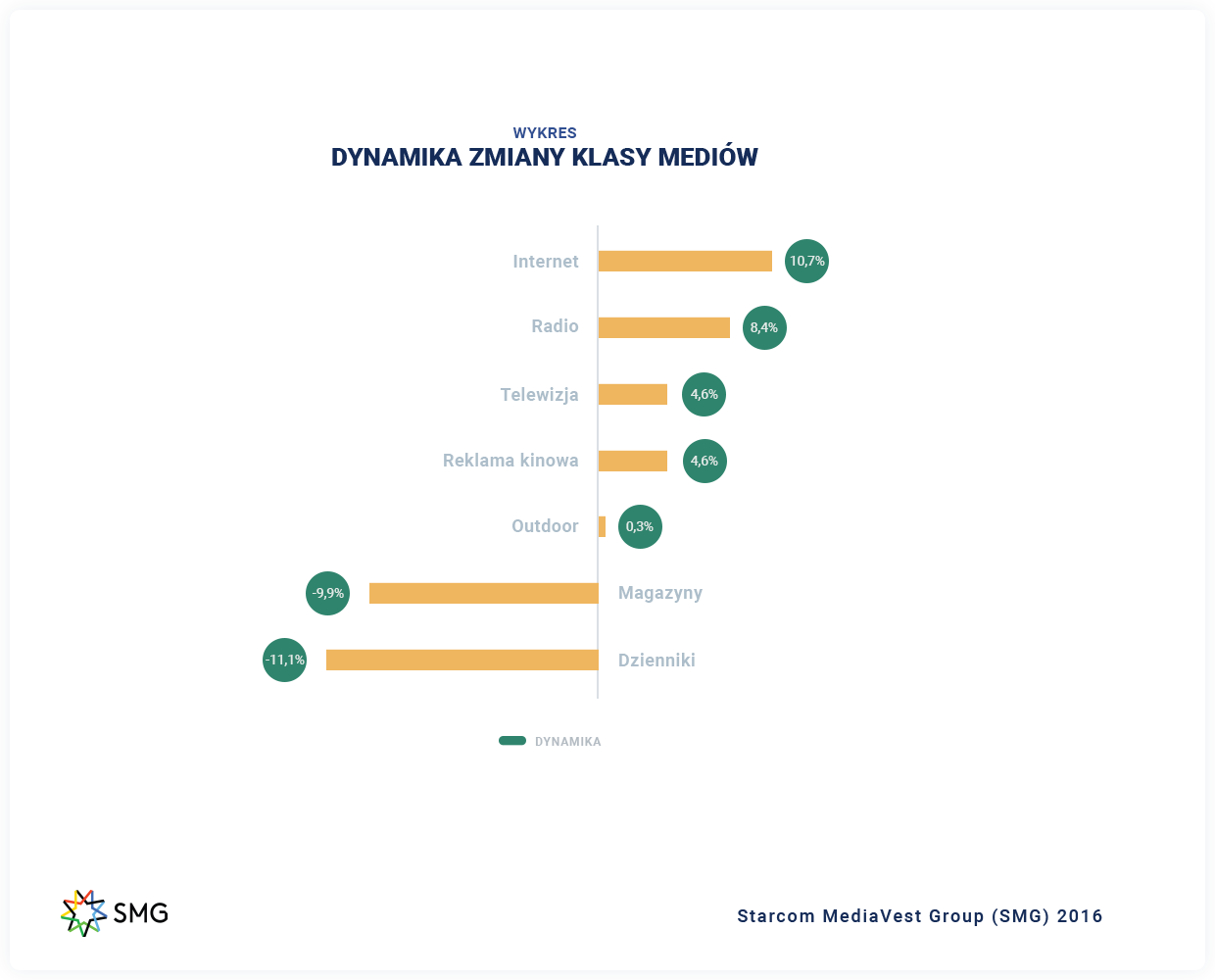

WYKRES 4: Dynamika wydatków reklamowych w poszczególnych kanałach komunikacji w 2015 vs 2014 r.

Najszybciej rosnącym medium był internet, który zanotował w 2015 roku 10,7% wzrostu, co oznacza przychody reklamowe netto większe o 171,5 mln złotych. Podobnie jak w poprzednich okresach raportowania w przypadku reklamy online najsilniejszym impulsem wzrostu jest wzrost wydatków na reklamę video online oraz reklamę mobilną, które rosną odpowiednio o 27 i 55,3%.

Tradycyjną reklamę display silnie wspiera rozwój programmaticu. Beneficjentem popularyzacji tego modelu zakupu powierzchni jest również mobile – nawet 30% reklamy mobile sprzedawana jest w modelu programmatic, za wyższe stawki niż tradycyjne. Dzięki współpracy wydawców i agencji programmatic został oswojony, coraz częściej pojawiają się w ofercie lepsze powierzchnie reklamowe w wyższej cenie, za które reklamodawcy płacą równie chętnie, co kiedyś za tradycyjną reklamę display. Model aukcyjny przestaje być dzięki temu kojarzony z tanimi powierzchniami reklamowymi, uznawanymi za nieatrakcyjne.

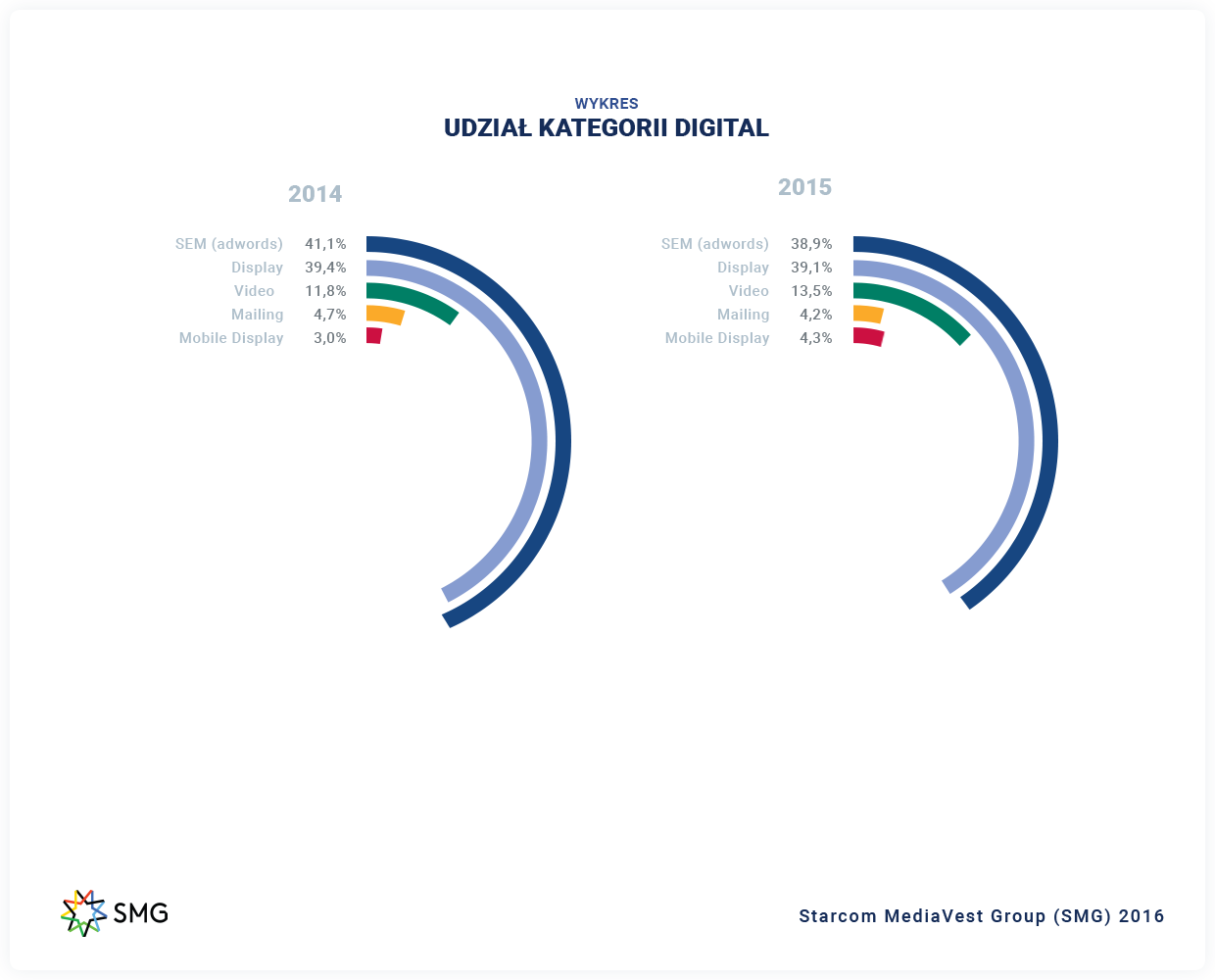

WYKRES 5: Udział kategorii w wydatkach na reklamę internetową w 2015 vs 2014 r.

Budżety reklamowe przeznaczone na reklamę w radiu wzrosły o 8,4%, to jest o 50,1 mln złotych. Wiodącym sektorem dla tego medium był w 2015 roku handel. Reklamodawcy z tej branży przeznaczyli w okresie od stycznia do grudnia 2015 r. o trzy czwarte więcej niż farmacja, dawniej będąca filarem reklamy radiowej. Dynamika przychodów świadczy bezsprzecznie o tym, że popyt na reklamę radiową jest silny, w czwartym kwartale stacje borykały się z nawet niewystarczającym inventory reklamowym. Powoduje to presję inflacyjną. Stacje komercyjne już zapowiedziały wzrost cenników w 2016 r.

W okresie od stycznia do grudnia 2015 r. reklama telewizyjna odnotowała 4,6% wzrostu uwzględniając wszystkie formy reklamy. Wartość rynku telewizyjnego wynosiła tym samym ponad 3 997 mln złotych. Przychody stacji ze sprzedaży spotów wzrosły w 2015 roku o 5,3%, to jest o ponad 182 mln złotych. Liczba wyemitowanych spotów wzrosła o 10,0%. Liderem wydatków na rynku TV był sektor farmaceutyczny, którego budżety reklamowe zwiększyły się o przeszło 80 mln złotych. Z kolei drugi pod względem aktywności w telewizji był sektor żywność, którego inwestycje zwiększyły się o blisko 70 mln złotych. Ponadto wydatki na reklamę w telewizji zwiększył m.in. też sektor motoryzacja, finanse oraz higiena i pielęgnacja.

W 2015 r. cztery stacje: TVP1, TVP2, TVN i Polsat straciły łącznie 0,2% przychodów ze sprzedaży wszystkich form reklamy. Jednocześnie o 26,5% wzrosły przychody reklamowe netto stacji tematycznych emitowanych na multipleksach naziemnej telewizji cyfrowej (wyłączając TVP1, TVP2, TVN i Polsatu). Udział tych kanałów w rynku reklamy TV w 2015 r. zbliżył się do 20 proc. wobec 16,3% w 2014 roku. Jednocześnie przychody pozostałych stacji tematycznych, dostępnych za pośrednictwem sieci kablowych i satelitarnych wzrosły w okresie od stycznia do września 2015 r. o 2,1%, a ich udział w przychodach zmniejszył się w niewielkim stopniu (do 21,7% z 22,2% w 2014 roku).

W 2015 r. przychody reklamowe magazynów zmalały o 9,9%. Trzynaście sektorów zredukowało wydatki, w największym stopniu sektor telekomunikacja (mniej o 13,9 mln złotych, dynamika -53,8%). Podobnego poziomu spadek zaobserwowany został w przypadku sektora pozostałe (mniej o 12,4 mln złotych, dynamika -20,5% – głównie za sprawą mniejszych budżetów nieruchomości, branży budowlanej oraz usług dla biznesu), natomiast sektor higiena i pielęgnacja wydał mniej o 8,2 mln złotych (dynamika -9,8%).

Wydatki na reklamę w prasie codziennej spadły w 2015 r. o 11,1%, to jest o 35,1 mln złotych. Podobnie jak w trzecim kwartale, również w czwartym spadek przychodów reklamowych dzienników był jednocyfrowy (mniej o 8 mln złotych tj. o 9,4% wobec czwartego kwartału 2014). W 2015 r. inwestycje reklamowe w prasie ograniczyło czternaście sektorów. Największy spadek wydatków odnotowany został w przypadku sektora pozostałe (złożyły się na to redukcje w kategoriach nieruchomości, edukacja, usługi komunalne oraz materiały budowlane; spadek wyniósł 15 mln złotych, dynamika -13,3%).

W 2015 r. reklama zewnętrzna odnotowała poziom przychodów porównywalny do roku poprzedniego, zaś uwzględniając tranzyt zanotowała ponad 2,3% wzrostu. Sześć sektorów zwiększyło wydatki łącznie o 21,3 mln złotych. Największy wzrost inwestycji reklamowych zaobserwowaliśmy w przypadku sektora media (dynamika 17,2%, więcej o 7 mln złotych). Nieco mniej wzrosły wydatki sektora żywność – o 5,3 mln złotych (dynamika 13,8%).

Reklama kinowa w 2015 r. wzrosła o 4,6%. Osiem sektorów zwiększyło budżety reklamowe łącznie o niemal 45 mln złotych. Najszybszy wzrost wydatków nastąpił w sektorze media, co jest to zasługą ogromnego budżetu dystrybutora filmowego Kino Świat. Ponadto wzrost wydatków reklamowych odnotowaliśmy w przypadku sektorów żywność (wzrost o 40,2%, tj o 5,4 mln złotych), napoje i alkohole (wzrost o blisko 50%, tj. o 4,4 mln złotych), jak również motoryzacja (więcej o niecałe 4 mln złotych, dynamika bliska 70%). Pozostałe cztery zwyżkujące sektory przeznaczyły na reklamę kinową więcej o 3 mln złotych.

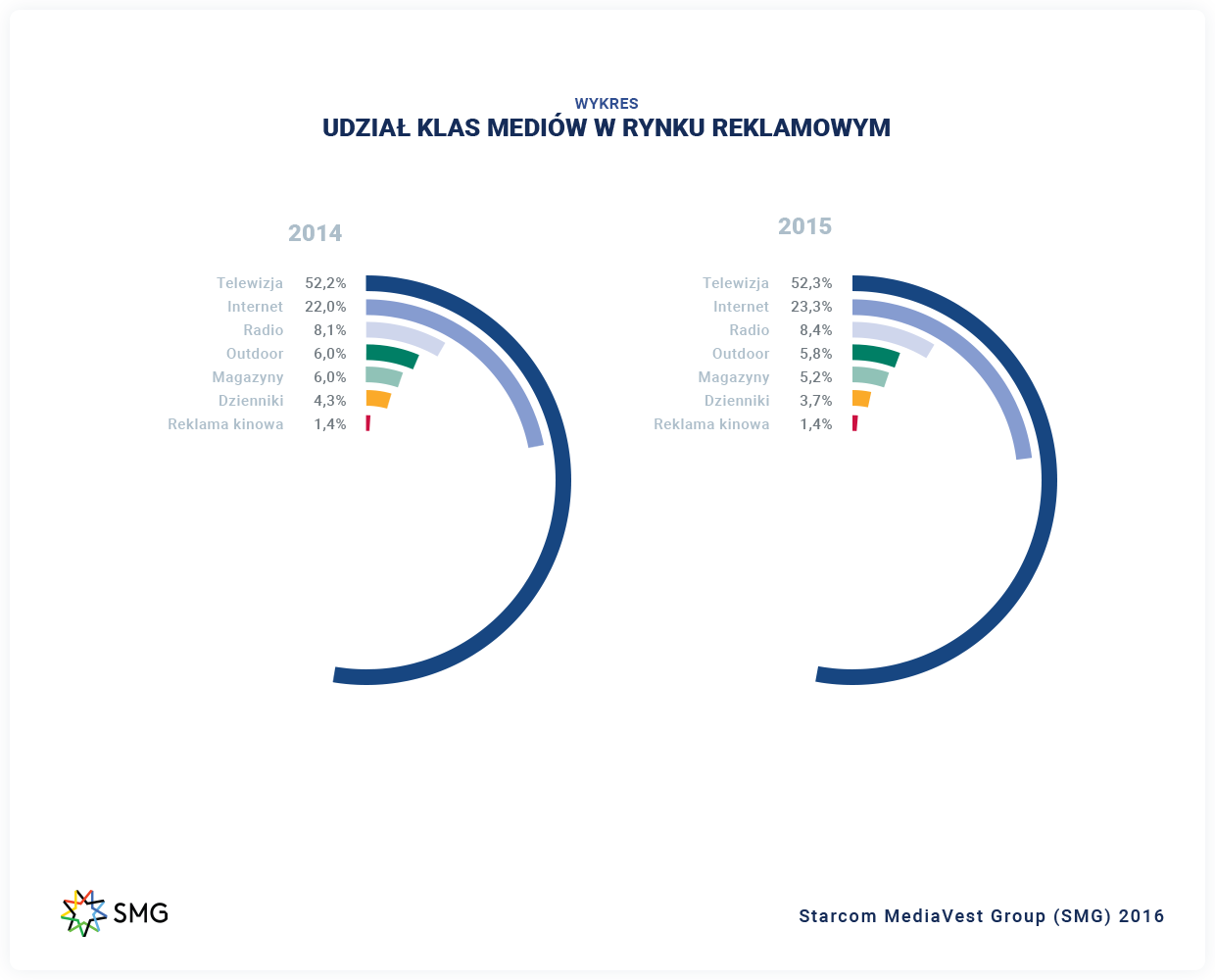

W efekcie różnej dynamiki przychodów reklamowych poszczególnych klas mediów zmienia się ich udział w rynku reklamy. W 2015 r. spadły udziały reklamy prasowej i zewnętrznej. Udziały reklamy kinowej pozostały na poziomie z 2014 r. Mediami, których udziały w rynku reklamy wzrosły, były w 2015 r. telewizja, internet oraz radio.

WYKRES 6.: Udział poszczególnych kanałów komunikacji w rynku reklamowym w 2015 r. vs 2014 r.

3. Komentarz Piotra Piętki, Prezesa SMG Polska

„Rynek reklamowy mocno przyspieszył w czwartym kwartale 2015 roku, co wydatnie przyczyniło się do osiągnięcia 4,5 % dynamiki w całym ubiegłym roku. Wartość rynku sięgnęła ponad 7,6 mld złotych. Tak duża zmiana oznacza pełne wykorzystanie przez reklamodawców bardzo dobrej koniunktury gospodarczej i poprawiających się wskaźników makroekonomicznych w naszym kraju. Szczególnie aktywna w ostatnim kwartale była branża dóbr szybko zbywalnych (FMCG), która po dynamicznym trzecim kwartale w ostatnim okresie roku jeszcze zwiększyła tempo inwestycji i, w stosunku do czwartego kwartału 2014 roku. W całym 2015 roku dynamika tego sektora osiągnęła dynamikę 9,9%, co jednoznacznie świadczy o prosperity na rynku. Kolejnym motorem napędowym w branży był sektor farmaceutyczny, który zakończył rok z dokładnie 10% wzrostem, co przekłada się na zwiększenie inwestycji o prawie 90 mln PLN. Dużym kontrybutorem takiego wzrostu był największy reklamodawca na polskim rynku reklamowym – firma Aflofarm Farmacja Polska.

„Rynek reklamowy mocno przyspieszył w czwartym kwartale 2015 roku, co wydatnie przyczyniło się do osiągnięcia 4,5 % dynamiki w całym ubiegłym roku. Wartość rynku sięgnęła ponad 7,6 mld złotych. Tak duża zmiana oznacza pełne wykorzystanie przez reklamodawców bardzo dobrej koniunktury gospodarczej i poprawiających się wskaźników makroekonomicznych w naszym kraju. Szczególnie aktywna w ostatnim kwartale była branża dóbr szybko zbywalnych (FMCG), która po dynamicznym trzecim kwartale w ostatnim okresie roku jeszcze zwiększyła tempo inwestycji i, w stosunku do czwartego kwartału 2014 roku. W całym 2015 roku dynamika tego sektora osiągnęła dynamikę 9,9%, co jednoznacznie świadczy o prosperity na rynku. Kolejnym motorem napędowym w branży był sektor farmaceutyczny, który zakończył rok z dokładnie 10% wzrostem, co przekłada się na zwiększenie inwestycji o prawie 90 mln PLN. Dużym kontrybutorem takiego wzrostu był największy reklamodawca na polskim rynku reklamowym – firma Aflofarm Farmacja Polska.

Zgodnie z wcześniejszymi obserwacjami systematycznie zwiększa się udział w torcie reklamowym telewizji linearnej oraz digitalu, które łącznie stanowiły w 2015 r. aż 75,6 proc. wszystkich wydatków reklamodawców. Olbrzymia siła oddziaływania na użytkowników telewizji i internetu w Polsce oraz nowe możliwości dostępne dla reklamodawców sprawiają, że ich znaczenie w przyszłości będzie rosnąć. Już obecnie jesteśmy świadkami zaciekłej walki o widza zarówno wśród nadawców telewizyjnych, jak też właścicieli treści dystrybuowanych w internecie. Tacy potentaci, jak Polsat czy TVN ścierają się z agresywnymi graczami obecnymi na multipleksach naziemnej telewizji cyfrowej (kolosalny wzrost wpływów o 26,5%), którzy zasilani nowymi budżetami coraz śmielej inwestują w najchętniej oglądane i najdroższe formaty. O czas i uwagę tego samego widza konkurują z największymi potęgami dystrybucji treści video na świecie YouTubem, Facebookiem czy Netflixem. W 2015 roku wzrost inwestycji w video online osiągnął poziom 28% i przewidujemy dynamiczną kontynuację tego trendu. Podkreślić należy także ponad 56% wzrost budżetów reklamowych w kanale mobile. Jestem przekonany, że 2016 rok będzie przełomowy w tym zakresie i będziemy świadkiem podwojenia inwestycji w tym kanale komunikacji.

W 2016 r. wchodzimy w otoczeniu bardzo zróżnicowanych bodźców rynkowych, które mogą wpływać na rozwój sytuacji w reklamie. Dobra koniunktura gospodarcza wpływająca bezpośrednio na bieżącą konsumpcję ma szansę być podbita jeszcze przez program rządowy „Rodzina 500+”. Podobnie pozytywnie na dynamikę wydatków reklamowych wpływają wielkie imprezy sportowe, a w roku 2016 będziemy świadkami zmagań polskiej reprezentacji w piłce nożnej w czasie Euro oraz występów naszych zawodników walczących o trofea olimpijskie.

Z drugiej strony na horyzoncie rysują się poważne problemy poczynając od skali makro czyli problemów w gospodarce chińskiej i podobnych kłopotów w pozostałych krajach BRIC, zagrożenia terroryzmem, kryzysem imigracyjnym w Europie po czynniki dotykające nas w skali mikro takie, jak obniżenie ratingu dla Polski przez agencję S&P, deprecjację złotego i małe szanse na powtórzenie wzrostu gospodarczego z roku 2015.

Naszym zdaniem dodatkowymi istotnymi czynnikami negatywnie wpływającymi na inwestycje reklamowe w roku 2016 będą nakładane na poszczególne sektory gospodarki nowe podatki – podatek bankowy oraz podatek od tzw. sklepów wielkopowierzchniowych, a warto zauważyć że te dwie kategorie stanowią prawie 25 proc. wszystkich inwestycji reklamowych. Dodatkowo nie jest jasne, jakie będzie podejście nowych władz w spółkach z kapitałem Skarbu Państwa do budowania silnych marek i prowadzenia działań komunikacyjnych. Wielką niewiadomą pozostaje także podejście ustawodawcy do tzw. „dużej ustawy medialnej”. Mimo wszystko na chwilę obecną perspektywy pozostają umiarkowanie dobre i pozostaje mieć nadzieję, że wszystkie te negatywne czynniki nie będą miały istotnego wpływu na sytuację gospodarczą i finalnie na rynek reklamowy. Estymujemy, że rok 2016 zakończymy wzrostem na poziomie 3,5% – 4%. „