>>> Więcej zestawień, topów i raportów znajdziesz w NM Insights.

Raport „Global Fashion & Luxury Private Equity and Investors Survey 2023” firmy Deloitte opiera się na kilku elementach:

Zobacz również

- podsumowaniu wartości branży mody i dóbr luksusowych (Fashion & Luxury) według deklaracji podatkowych 114 firm tego sektora za 2022 rok,

- zestawieniu przychodów i EBITDA za 2023 r.,

- sondażu przeprowadzonym wśród inwestorów ze Stanów Zjednoczonych Ameryki i wybranych państw Europy.

Pełny raport:

Najważniejsze wnioski z raportu

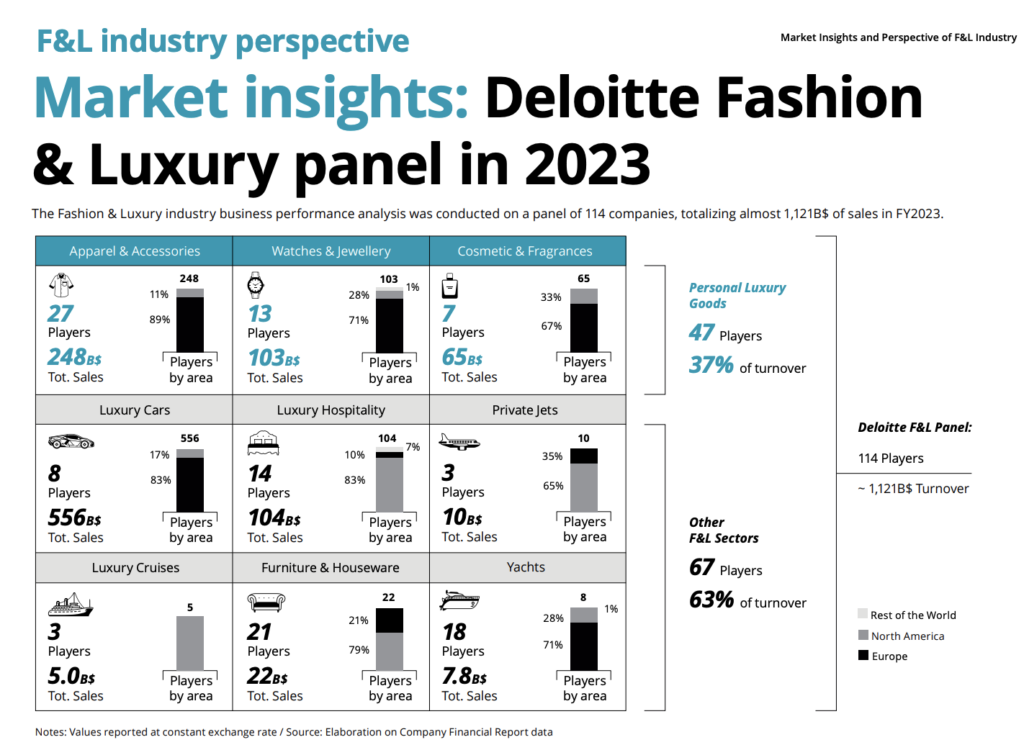

- Z raportu wynika, że globalny rynek F&L wyceniany jest na około 1,121 mld dolarów. Podobnie jak przed rokiem, za ponad jedną trzecią tej kwoty (37 proc.) odpowiada segment osobistych dóbr luksusowych, obejmujący kategorie: ubrania i akcesoria, biżuteria i zegarki, kosmetyki i perfumy.

Paradoks 5%: gaming zjada uwagę konsumentów, a marki wciąż go ignorują [RAPORT]

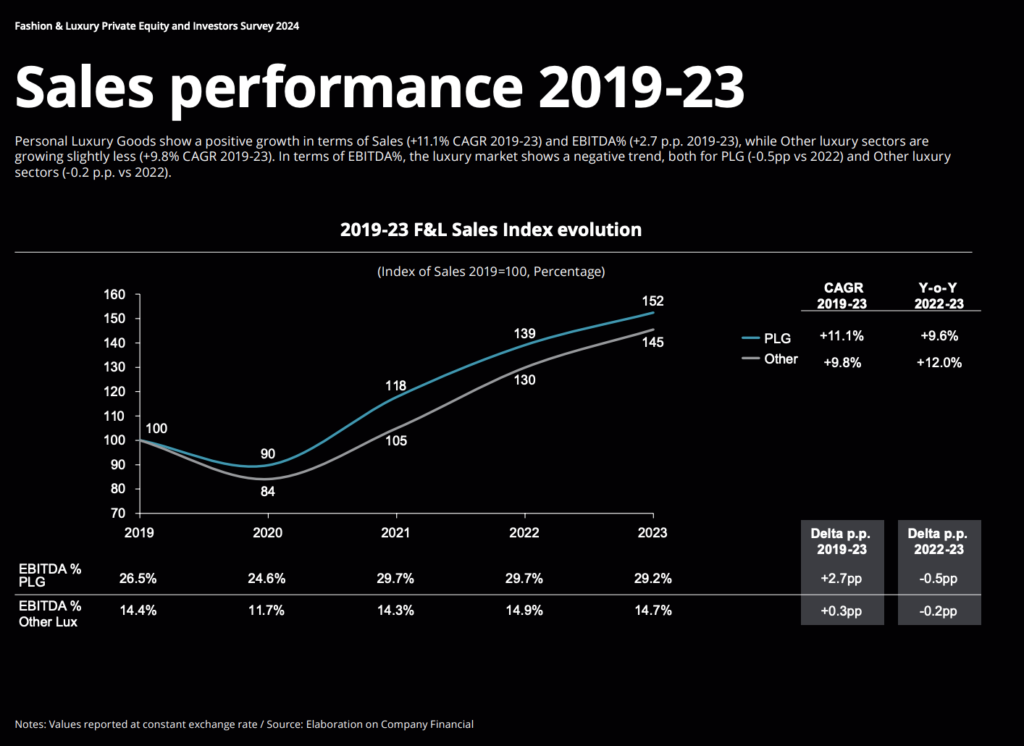

- W 2023 roku średnia marża EBITDA w sektorze dóbr luksusowych wyniosła 20,1 proc. (wzrost o 2,2 p.p. w porównaniu do 2019), z najwyższą rentownością w kategorii odzieży i akcesoriów (35,9 proc.), a najniższą – w sektorze prywatnych odrzutowców (ok. 10 proc.).

Słuchaj podcastu NowyMarketing

– Mimo utrzymującej się niepewności gospodarczej sektor ten odnotował niemal dwucyfrowy wzrost sprzedaży na przestrzeni lat 2019-2023, z rocznym tempem wzrostu na poziomie 11,1 proc. dla dóbr osobistych i 9,8 proc. dla pozostałych dóbr luksusowych. Warto również zwrócić uwagę na wyraźną przewagę marży EBITDA w segmencie personalnych dóbr luksusowych, która osiągnęła 29,2 proc., co pokazuje nie tylko siłę tego sektora, ale również rosnące zapotrzebowanie na ekskluzywne produkty wysokiej jakości – mówi Michał Bigoszewski, partner w zespole M&A Corporate Finance, Deloitte.

- W 2023 roku liczba transakcji M&A wyniosła 358, co stanowi wzrost o 66 w porównaniu do poprzedniego roku. Największy przyrost wystąpił w sektorze hoteli (+46 transakcji), ubrań i akcesoriów (+28), samochodów (+15), oraz jachtów (+13). Natomiast na rynku meblarskim wystąpił znaczny spadek aktywności – przeprowadzono o 23 fuzje i przejęcia mniej. Niższą liczbę transakcji odnotowano również w przypadku kosmetyków i perfum (-8), biżuterii i zegarków (-3) oraz luksusowych rejsów (-2). Co ciekawe, sektor motoryzacyjny zarejestrował w 2023 r. spadek średniej wartości transakcji o 32 proc. i mimo tego, nadal osiągnął najwyższą średnią wartość transakcji na poziomie 2,009 mld dolarów. Gwałtowne wzrosty w tym zakresie w porównaniu z ub.r. zaobserwowano w branżach restauracji i hoteli – odpowiednio 535 proc. i 170 proc. przy średniej wartości 330 mln i 286 mln dolarów. Z kolei gorzej wypadły branże odzieży i akcesoriów, zegarków i biżuterii oraz kosmetyków i perfum.

– Przewidujemy, że w bieżącym roku inwestorzy skupią się na mniejszych firmach z segmentu dóbr luksusowych, gdzie prognozuje się dalszy rozwój, szczególnie w obszarach mody, akcesoriów oraz kosmetyków. Podczas badania już osiem na dziesięć ankietowanych firm zadeklarowało, że planuje inwestycje w F&L, z czego 60 proc. chce postawić na mniejsze przedsiębiorstwa, a jedna trzecia interesuje się biznesami średniej wielkości. Dodatkowo, wszyscy inwestorzy prognozują zwroty na poziomie do 30 proc., co potwierdza, że ten rynek jest jednym z najatrakcyjniejszych do lokowania kapitału – mówi Arkadiusz Strasz, partner w dziale doradztwa finansowego Deloitte, M&A Transaction Services.

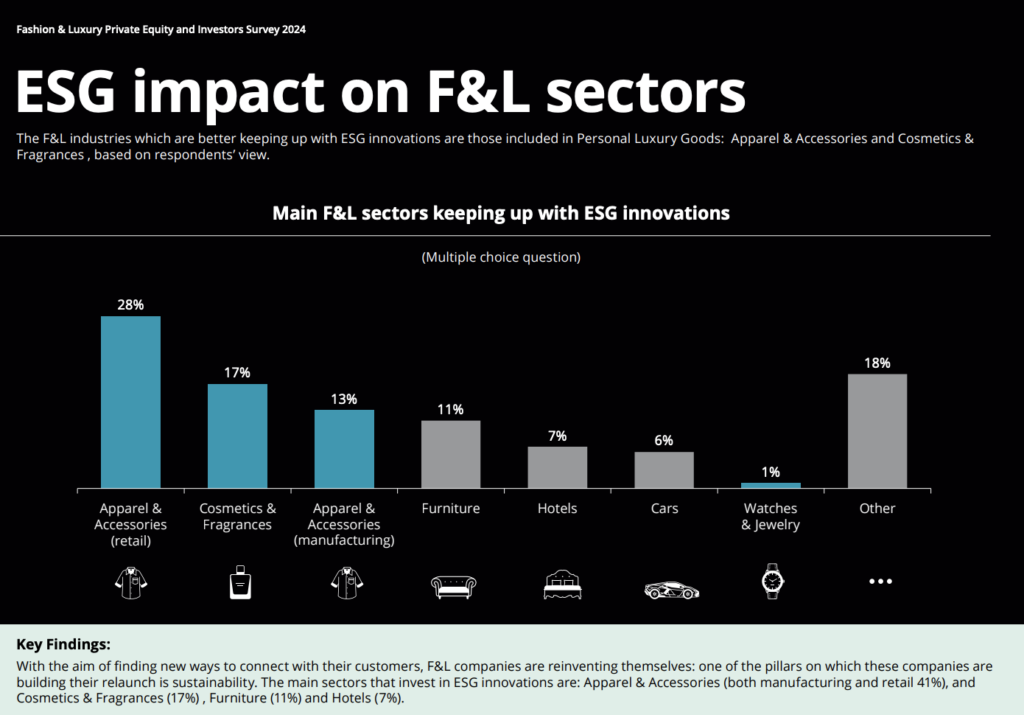

- Aktualnymi liderami inwestycji w innowacje ESG są firmy wytwarzające oraz sprzedające odzież i akcesoria (41 proc.), kosmetyki i perfumy (17 proc.), a także meble (11 proc.). Z deklaracji ankietowanych organizacji F&L wynika, że wdrażane rozwiązania obejmują najczęściej gospodarkę obiegu zamkniętego, społeczną odpowiedzialność i efektywność energetyczną – odpowiednio 23 proc., 21 proc. i 19 proc. odpowiedzi.

– Konsumenci oczekują transparentności i chcą wiedzieć, w jakich warunkach produkowane są towary oraz jakie rzeczywiste, a nie pozorowane działania podejmują marki, żeby minimalizować swój negatywny wpływ na środowisko. Wraz z rosnącą świadomością ryzyk reputacyjnych, inwestorzy coraz chętniej wspierają projekty związane z handlem towarami w tzw. „drugim obiegu”. Klienci natomiast są coraz bardziej gotowi, by kupować produkty, które nie tylko spełniają wysokie standardy jakości, ale są tworzone w sposób zrównoważony i mają ponadczasową wartość. Warunkiem jednak są wiarygodne i spójne działania marek – mówi Marta Karwacka, starsza menedżerka w zespole ds. zrównoważonego rozwoju, Deloitte.

Perspektywy na ten rok

Autorzy raportu przewidują, że w przyszłości sektor dóbr luksusowych utrzyma swoją atrakcyjność dla inwestorów. Nacisk na zrównoważony rozwój, cyfryzację oraz koncentracja na wyjątkowych doświadczeniach konsumenckich będą najistotniejszymi czynnikami napędzającym rozwój w nadchodzących latach. Do 2030 r. generacje Y, Z i Alpha będą odpowiedzialne za 85 proc. globalnych decyzji zakupowych i to one zmotywują przedsiębiorstwa do zmian w zakresie digitalizacji i IT. Dlatego, według przeprowadzonej ankiety w br. już 81 proc. (+15 p.p. r/r) firm planuje zainwestować w przełomowe technologie, aby wykorzystać potencjalne zyski wynikające z zastosowania AI, Big Data oraz IoT.

![#NMInsights: Deloitte „Global Fashion & Luxury Private Equity and Investors Survey 2023” [RAPORT]](https://nowymarketing.pl/wp-content/uploads/2024/11/raport-deloitte-360x0-c-default.jpg)